Print publication date Jun 2014

A Reinterpretation of the Interest-Seeking Hypothesis on Security Deposit in Real Estate Market based on the Portfolio Theory

Security deposit is regarded as one of the most distinctive characteristics of Korean real estate market, because the amount of security deposit compared to that of monthly rent is much larger than those in other countries. In the past, Interest-Seeking Hypothesis which suppose most landlords pursue interest income from security deposit was widely accepted. Recently, however, Leverage Effect Hypothesis which suppose most landlords use security deposit as a way of leverage is prevailing. The long-term gap between conversion rate and market interest rate changed such belief on the function of security deposit.

This study constructs theoretical inference on Interest-Seeking Hypothesis in terms of Portfolio Theory which considers risk as well as return, and explains the behavior of investors who receive security deposit at high conversion rate and reinvest it at low interest rate. Firstly, considering the rent-security effect of security deposit, interest-seeking behavior could maximize the utility of investors who have strong risk-averse tendency. The interest-seeking portfolio is located at the most low risk low return position on the Investment Opportunity Line. Secondly, conversion rate, the opportunity cost of security deposit, is not necessarily equal to reinvestment rate. So capturing the dominant function of security deposit by observing market conversion rate is impossible. Finally, the higher tenant risk and risk-averse tendency of investors are, the more interest-seeking behavior would be pursued.

Keywords:

Security Deposit, Leverage-Effect Hypothesis, Interest-Seeking Hypothesis, Risk-Return Structure, Portfolio Theory, 임대보증금, 레버리지가설, 운용소득가설, 수익위험구조, 포트폴리오이론Ⅰ. 서 론

임대보증금이 우리나라 부동산시장의 독특한 특징을 보여주는 요소라는 것은 잘 알려진 사실이다. 우리나라의 임대보증금은 월세대비 금액이 커서 외국에서와 같이 월세미납에 대한 보증의 기능만을 한다고 보기가 어렵기 때문이다. 특히 월세가 전혀 없는 전세의 경우 외국에서는 찾아보기 힘든 현상이어서 이를 설명하기 위해 지금까지도 다양한 연구가 이루어지고 있다.

임대보증금에 관한 연구의 초기에는 대부분 투자자가 임대보증금을 운용하여 시장이자율만큼 소득을 얻고 있으며, 전월세전환율은 장기적으로 시장이자율과 동일하다고 보는 운용소득가설이 주를 이루었다. 그러나 전월세전환율과 시장이자율 간 괘리가 장기간 지속되면서 임대소득가설은 설득력을 잃었고, 최근에는 대부분 투자자가 임대보증금을 레버리지(Leverage) 수단으로 활용한다고 보는 레버리지가설이 정설로 받아들여지고 있다. 레버리지가설은 임대보증금이 자기자본 투자금액을 줄여 투자자의 수익률을 높이는 기능을 하며, 전월세전환율은 장기적으로 자기자본수익률과 동일하다고 본다.

그런데 임대보증금의 기능에 대한 위 견해는 다음과 같은 의문을 남긴다. 첫째, 운용소득가설에 따르면 투자자는 부동산과 임대보증금의 운용수단으로 구성된 포트폴리오(Portfolio)를 보유하게 된다. 일반적으로 투자자가 포트폴리오를 구성하는 목적은 위험조정수익률 즉 투자의 효용을 극대화하는데 있다. 그러나 운용소득가설에 대한 비판에서는 절대적인 수익률 한 가지만 고려되고 있다. 둘째, 레버리지가설에 따르면 우리나라 임대보증금의 금액이 큰 원인은 투자자의 고위험고수익 추구성향에 있다. 그러나 과연 우리나라 투자자의 주된 성향이 그러한지는 확인되지 않았다. 특히 주택의 경우 가계의 총자산에서 차지하는 비중이 커서 오히려 투자자가 저위험저수익을 더 선호할 수도 있다.

이러한 의문에 대한 해답에 접근하기 위해서는 임대보증금이 투자자의 수익뿐 아니라 위험에 미치는 영향까지 모두 고려할 수 있는 분석모형이 필요하다. 이창무(2012a, 2012b)는 수익위험평면상의 투자기회선을 이용하여 임대보증금의 레버리지기능을 분석하였다. 그는 투자자가 각자의 위험회피성향에 따라 서로 다른 수익위험조합을 선택할 수 있으며, 임대보증금에 대한 시장균형 또한 한 점이 아니라 위험조정수익률이 동일한 여러 점 즉 스펙트럼(Spectrum)의 형태로 달성될 수 있다고 보았다. 이후 민성훈(2014)은 월세보증효과에 주목하여 차입금 투자기회선과 차별화되는 임대보증금 투자기회선의 형태를 심도 있게 분석하였다.

본 연구에서는 위 선행연구에서 제시된 투자기회선에 포트폴리오이론을 적용하여 운용소득가설을 재해석하고자 한다. 이는 임대보증금의 레버리지기능에 의해 형성되는 투자기회선 상의 점들이 임대보증금 운용수단인 무위험자산과 포트폴리오를 구성할 때 투자자에게 더욱 폭넓은 (저위험저수익의) 투자기회를 제공하는가를 살펴보는 방법으로 진행될 것이다. 이러한 투자기회를 선택한 투자자의 행태는 ’임대보증금을 최대화하여 월세미납위험을 최소화하고, 수취한 임대보증금을 무위험자산에 운용함으로써 순수한 부동산보다 저위험저수익의 포트폴리오를 구성한다’고 서술할 수 있다. 그리고 그 과정에서 임대보증금을 통해 레버리지효과나 운용소득효과를 추구하는 투자자의 행태가 폭넓은 수익위험조합 스펙트럼에 공존할 수 있으며, 시장에서 관찰되는 전월세전환율만으로는 이중 어느 가설이 더 주된 행태인가를 단정하기 어렵다는 것 또한 보이고자 한다.

이를 위해 2장에서는 임대보증금에 대한 선행연구를 운용소득가설과 레버리지가설을 비교하는 차원에서 살펴본다. 그리고 3장에서 레버리지효과와 운용소득효과의 의미를 수익위험구조 관점에서 비교하고, 4장에서 부동산을 활용한 레버리지 및 재투자의 세 가지 경우 즉 무위험이자율로 차입 및 재투자하는 경우, 높은 이자율로 차입하여 무위험이자율로 재투자하는 경우, 임대보증금으로 조달하여 무위험이자율로 재투자하는 경우에 대해 포트폴리오의 수익위험구조를 살펴본다. 그리고 5장에서 결과를 종합하고 시사점을 도출한다.

II. 선행연구

임대보증금에 대한 연구는 2000년대에 들어 집중적으로 이루어졌다. 이 시기 우리나라 주택시장에 전세를 대신하여 보증부월세의 비중이 조금씩 커지기 시작했기 때문이다. 연구의 관심은 몇 가지 주제에 집중되었다. 우리나라 부동산시장에서 임대보증금이 가지는 기능이 무엇이고, 그 크기 즉 전월세의 선택조건은 무엇이며, 임대보증금과 월세를 매개하는 전월세전환율의 의미와 결정요인은 무엇인가 등이 그것이다.

임대보증금에 대한 본격적인 이론연구는 이창무·정의철·이현석(2002)에 의해 시작되었다. 그들은 임대인이 임대보증금을 운용하여 시장이자율 수준의 소득을 얻는다고 보는 기존의 시각을 운영소득가설1)(Interest-Seeking Hypothesis)이라 부르고, 이와 달리 임대인이 임대보증금을 부동산투자에 필요한 자금조달의 수단으로 활용한다고 보는 레버리지가설(Leverage-Effect Hypothesis)을 제시하였다. 그리고 운용소득가설로는 설명하기 어려운 여러 현상들을 레버리지가설을 통해 이해할 수 있다고 주장하였다. 그들의 이론은 이 분야의 후속연구에 많은 영향을 미쳤는데, 정의철·심종원(2005), 최창규·지규현(2008) 등 대부분 실증연구들이 레버리지가설에 힘을 실어주고 있다.

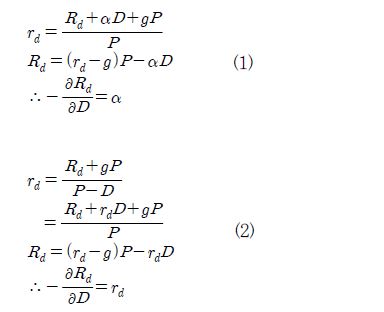

이창무·정의철·이현석(2002)이 제시한 운용소득가설과 레버리지가설의 공식을 살펴보면 식 (1) 및 식 (2)와 같다. 먼저 식 (1)은 임대료 Rd 및 가격상승률 g가 기대되는 부동산을 가격 P에 취득하되, 임대보증금 D를 운용수익률 α로 재투자하는 경우의 기대수익률 rd를 보여준다. 이는 운용소득가설을 나타내는 것으로서, 식을 임대료 Rd에 대해 정리하고 이를 임대보증금 D로 편미분하면 임대보증금의 변화에 따른 임대료의 변화 즉 전월세전환율이 α라는 것을 얻을 수 있다. 이는 식 (1)과 같은 균형상태가 유지되기 위해서는 임대보증금의 조달비용과 운용소득이 같은 수준이어야 함을 시사한다.

한편 식 (2)는 임대료 Rd 및 가격상승률 g가 기대되는 부동산을 가격 P에 취득하되, 임대보증금 D를 레버리지수단으로 사용하여 자기자본 투자금액을 P-D로 줄인 경우의 기대수익률 rd를 보여준다. 이는 레버리지가설을 나타내는 것으로서, 임대보증금 D를 분자로 보낼 경우 임대보증금을 운용수익률 rd로 재투자하는 것과 수익률이 동일하다는 것을 알 수 있다. 여기서도 균형상태가 유지되기 위해서는 전월세전환율이 투자수익률 rd와 같은 수준이어야 함을 알 수 있다. 레버리지가설은 시장에서 관찰되는 전월세전환율이 시장이자율과 크게 차이나는 점을 근거로 식 (1)보다는 식 (2)가 우리나라 투자자의 일반적인 행태에 가깝다고 본다.

그런데 위 공식들은 투자자의 선택을 기대수익률이라는 한 가지 측면에서만 접근한다는 한계가 있다. 따라서 시장균형이 유지되기 위해서는 보증금에 대한 조달과 운용의 효과가 정확히 상쇄되어야 한다는 한 가지 결론만이 도출되고 있다. 그러나 이창무(2012a, 2012b)는 여기에 투자자가 감당하는 위험을 함께 고려함으로써, 투자자의 선택에 스펙트럼이 존재함을 주장하였다.

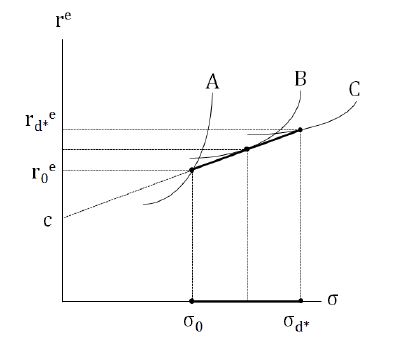

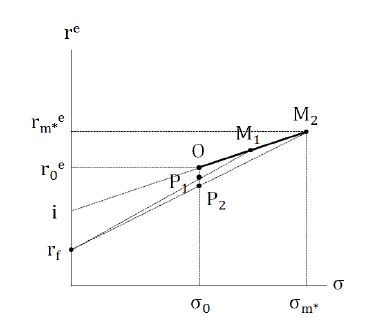

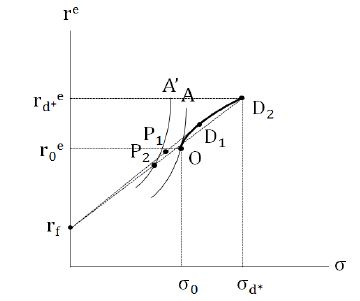

그의 이론을 그래프로 나타내면 그림 1과 같다. 투자자가 임대보증금을 통해 달성할 수 있는 투자기회선은 전월세전환율 c에서 출발하여, 순수월세의 수익과 위험을 나타내는 (r0e, σ0)를 지나는 직선 중 진한 부분이 된다. 투자기회선의 최고점은 전세를 의미하는데, 그림에서는 (rd*e, σd*)에 해당한다. 투자자는 자신의 위험회피성향에 따라 투자기회선 상의 한 점을 선택한다. 위험회피성향이 클수록 무차별곡선의 기울기는 커지는데, 그림 1에서는 A가 가장 위험회피적인 투자자를 나타낸다. 이러한 투자자 A는 자신과 위험회피성향이 다른 투자자 B, C와 공존한다.

그림 1은 기존의 레버리지가설에 비해 두 가지 중요한 시사점을 제공하고 있다. 첫째, 시장균형은 수익위험구조 내 한 점에서 달성되기보다는 스팩트럼의 형태로 존재한다. 그림 1에서 X축은 위험도를 나타내는데, 이는 임대보증금의 크기에 의해 결정된다. 따라서 순수월세에서 전세에 이르는 임대보증금의 크기는 시장균형 상태에서 다양하게 존재할 수 있다. 둘째, 전월세전환율은 기초에 결정되는 임대보증금의 조달비용이며, 투자수익률과 동일하지 않다. 그림 1에서 투자수익률은 투자자의 선택에 따라 roe부터 rd*e까지 다양하게 기대될 수 있으며, 전월세전환율과 동일하지 않다는 것을 확인할 수 있다. 따라서 시장에서 전월세전환율을 관찰하여 이를 투자수익률과 비교하는 방법으로는 레버리지가설을 검정하기는 어렵다. 마찬가지로 시장에서 관찰되는 전월세전환율이 시장이자율과 다르다고 해서 운용소득가설을 부정하기도 어렵다.

한편 류강민·지규현·이창무(2013)는 임대보증금의 레버리지기능 뿐 아니라 월세보증기능에도 주목하여 임대보증금의 크기에 따라 투자위험이 달라지고 이것이 기대수익률에 반영되는 것을 실증하였다. 이후 민성훈(2014)은 임대보증금의 월세보증기능을 반영하여 그림 1의 투자기회선을 보완하고, 시장에서 관찰되는 전월세전환율을 임대보증금의 진정한 자본비용인 실효전환율과 월세보증비용으로 구분하였다. 그리고 이를 근거로 임대보증금과 차입금 간의 선택, 임대보증금과 월세 비중의 선택 등을 투자자 관점에서 분석하였다.

투자기회선을 이용하여 임대보증금을 분석한 이창무(2012a, 2012b)와 민성훈(2014)은 임대보증금의 레버리지효과만을 다루고 있다. 그러나 이러한 접근방법은 임대보증금의 운용에 따른 포트폴리오효과를 분석하는 데에도 유용하게 활용될 수 있다. 수익위험평면 상에서 투자자가 선택할 수 있는 효율적인 대안을 보여주는 투자기회선은 원래 포트폴리오이론에서 비롯된 것이기 때문이다. 본 연구에서는 민성훈(2014)에 의해 보완된 임대보증금의 투자기회선을 이용하여 부동산과 임대보증금의 운용수단으로 구성된 포트폴리오의 수익과 위험을 분석함으로써 운용소득가설에 대한 재해석을 시도한다.

III. 레버리지효과와 운용소득효과의 의미

재무이론에서 레버리지란 차입을 통해 자기자본 투자금액을 줄여 기대수익률을 높이는 것을 말한다. 레버리지효과는 차입이자율이 차입이전의 기대수익률보다 낮아야 발생하며, 이 경우 위험도 같이 커진다. 순수월세 부동산 수익률의 기대값과 표준편차가 (r0e, σ0)이고, 차입이자율이 무위험이자율 rf라고 할 때 수익률의 기대값과 표준편차 (rme, σm)에 미치는 레버리지효과를 수식으로 나타내면 식 (3) 및 식 (4)와 같다. 여기서 P는 가격, M은 차입금, Roe는 순수월세 기대임대료, ge는 기대가격상승률이다.

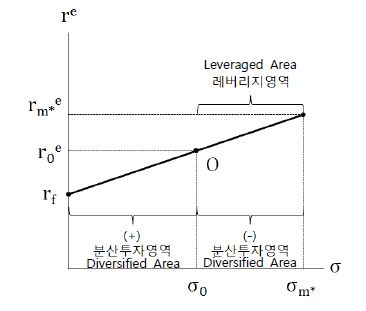

수익과 위험의 관계를 그래프(Graph)로 나타내면 그림 2와 같다. 순수월세의 수익과 위험은 점O이며, 차입금이 늘어날수록 수익과 위험이 커져 투자기회선은 점O의 우상향으로 이어진다. 그에 따라 투자자의 자기자본 투자금액이 줄어드는 것은 물론이다. 이는 그림 1에서 전월세전환율 c만 무위험이자율 rf로 바뀐 것이다.

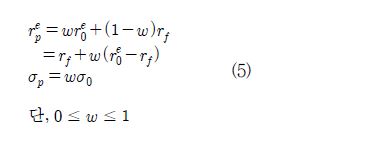

재무이론에서는 레버리지의 반대상황을 해당자산과 무위험자산에 분산투자하는 것으로 파악하기도 한다. 이때도 해당자산에 대한 투자금액은 줄어들고 그만큼 무위험자산에 대한 투자금액이 늘어나는데, 포트폴리오의 수익과 위험 (rpe, σp)은 (r0e, σ0)와 (rf, 0)에 w와 1-w만큼 분산투자하는 것과 같다. 식 (5)는 포트폴리오의 수익과 위험을 나타내는데, 이를 그림으로 표시하면 그림 2에서 점O의 좌하향 영역이 된다. 이러한 관점에서 본다면 레버리지는 (-)분산투자라고도 할 수 있다. w가 1보다 큰 경우 즉 부동산에 대한 투자비중이 1보다 크고, 무위험자산에 대한 투자비중이 (-)인 경우가 레버리지의 투자기회선과 일치하기 때문이다.

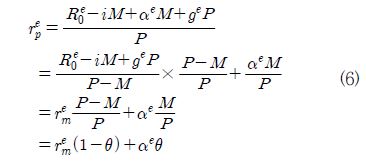

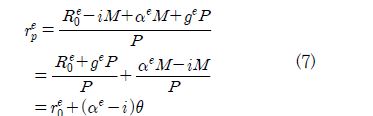

한편 운용소득가설이 상정하는 상황은 앞에서 살펴본 분산투자와 차이가 있다. 운용소득 추구행위는 주어진 자기자본을 부동산과 무위험자산에 분산투자하는 것이 아니고, 자산가액 만큼 자기자본을 투자하되 이를 기초로 레버리지를 일으켜 조달된 자금으로 무위험자산에 재투자하는 것이기 때문이다. 또한 재투자의 대상이 반드시 무위험자산일 것을 상정하고 있지도 않다. 이렇게 구성된 포트폴리오의 기대수익률은 앞에서 살펴본 분산투자와는 차이가 있다. 식 (6)은 운용소득가설 포트폴리오의 기대수익률 rpe를 나타낸다. 수식을 일반화하기 위해 차입이자율과 재투자수익률을 각각 i와 α로 서로 다르다고 가정하였다. 수식을 통해 포트폴리오의 기대수익률(rpe)이 순수월세 부동산(r0e)이 아닌 레버리지된 부동산(rme)과 재투자자산(αe)에 1-θ 및 θ만큼 분산투자한 것과 같다는 것을 알 수 있다.

이를 순수월세 기대수익률(r0e)과 비교하면 식 (7)과 같다. 수식을 통해 재투자수익률(αe)이 차입이자율(i)보다 클 때 레버리지효과가 발생함을 알 수 있다. 그러나 운용소득가설이 상정하는 상황은 레버리지를 통해 고위험고수익을 추구하는 것보다는 임대보증금을 안전하게 운용하는 것이므로, αe<i인 경우를 가정한다고 볼 수 있다.

IV. 운용소득가설의 수익위험구조

1. 무위험이자율로 차입하여 무위험이자율로 재투자하는 경우

본 장에서는 운용소득가설의 수익위험구조를 레버리지된 부동산과 재투자자산으로 구성된 포트폴리오라는 관점에서 보다 자세히 살펴본다. 논의를 간단히 하기 위해 재투자자산은 무위험자산으로 가정하며, 레버리지의 경우를 무위험이자율로 차입하는 경우, 높은 이자율로 차입하는 경우 및 높은 전월세전환율의 보증금으로 조달하는 경우로 점차 현실화시키기로 한다.

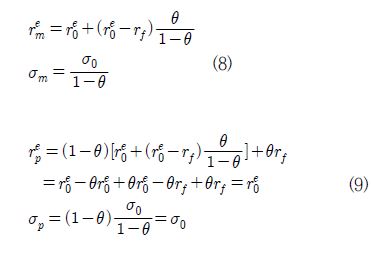

자기자본으로 부동산을 매입한 후 무위험이자율로 차입을 하고 그 차입금을 다시 무위험이자율로 재투자한다면, 그 결과는 그냥 자기자본으로 부동산에 투자한 것과 동일할 것을 쉽게 예상할 수 있다. 무위험이자율에 의한 차입과 운용은 위험에 아무런 영향을 주지 않고 수입과 지출 역시 일치하기 때문이다. 하지만 이후 논의를 위해 이를 수식으로 확인하면 다음과 같다.

먼저 무위험이자율로 레버리지를 한 수익과 위험 (rme, σm)은 식 (3) 및 식 (4)에서 살펴본 바와 같이 식 (8)이 된다. 그리고 이렇게 조달된 차입금을 무위험자산에 재투자하는 것은 식 (6)에서 살펴본 바와 같이 레버리지된 부동산과 무위험자산 (rf, 0)에 1-θ와 θ만큼 분산투자 하는 것이므로, 그 결과는 식 (9)에서처럼 그냥 (r0e, σ0)가 된다. 결국 투자자의 효용에 아무런 차이를 가져오지 못하므로 이러한 운용소득 추구행위를 하는 투자자는 없을 것이다. 이 상황은 그림 3에서 차입과 재투자의 수고를 함에도 불구하고 점O에 계속 머물러 있는 것이라고 할 수 있다.

2. 높은 이자율로 차입하여 무위험이자율로 재투자하는 경우

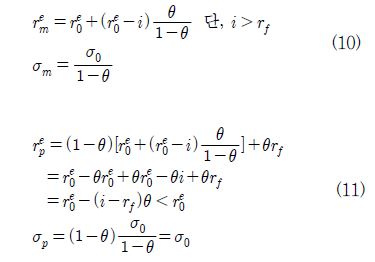

실제로는 차입이자율이 무위험이자율보다 높은 경우가 많다. 그렇다면 차입 및 재투자에 따른 지출이 수입보다 크므로 자기자본만으로 투자하는 경우에 비해 포트폴리오의 기대수익률이 낮아질 것이다. 이때 위험도 감소하는지 수식으로 확인하면 식 (10) 및 식 (11)과 같다.

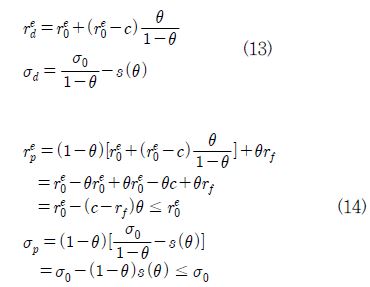

수식을 통해 포트폴리오의 기대수익률은 낮아지는 반면 위험에는 아무런 변화가 없음을 알 수 있다. 이를 그래프로 나타내면 그림 3과 같다. 순수월세를 나타내는 점O에서 레버리지비율을 높임에 따라 레버리지된 부동산의 수익위험은 점M1을 지나 레버리지한도인 점M2까지 도달한다. 그런데 점M1, 점M2와 무위험자산으로 포트폴리오를 구성하면 기대수익률은 하락하는데 위험은 그대로이므로, 각각 점P1, 점P2가 된다. 즉 포트폴리오의 투자기회선은 직선OP2가 되는 것이다. 이러한 운용소득 추구행위 역시 선택하는 투자자는 없을 것이다.

3. 높은 전월세전환율의 보증금을 무위험이자율로 재투자하는 경우

임대보증금에도 차입금의 논의를 그대로 적용할 수 있다. 그렇다면 전월세전환율이 무위험이자율보다 상당히 높게 유지되어 온 것을 감안할 때 임대보증금으로 운용소득 추구행위를 할 투자자는 없을 것이라 생각할 수 있다. 그러나 임대보증금이 가지는 월세보증효과를 고려하면 상황이 달라진다. 이를 그림을 통해 먼저 살펴보면 다음과 같다.

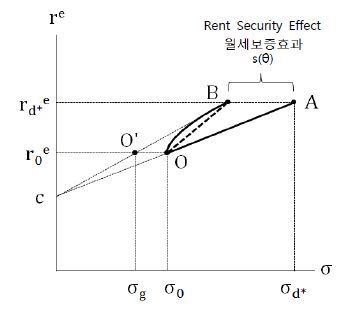

그림 4는 민성훈(2014)에 의해 보완된 임대보증금의 투자기회선을 보여준다. 먼저 임대보증금의 월세보증효과를 무시할 경우 레버리지에 의한 투자기회선은 그림 1과 동일하게 직선OA이다. 그러나 차입금과 달리 임대보증금은 그 크기가 증가함에 따라 즉 θ가 커짐에 따라 총위험 중 월세미납위험을 감소시키며, 전세에 이르면 총위험 중 월세미납위험은 0이 되고 가격변동위험만 남게 된다. 따라서 전세를 나타내는 점은 Y축 상의 c에서 출발해서 점O’를 지나는 직선이 수익률 rd*e가 되는 점B가 된다. 전세인 경우 월세미납위험이 감소하더라도 레버리지된 기대수익률에는 변화가 없으며, 남아있는 가격변동위험은 순수월세인 경우의 가격변동위험 σg만 θ가 커짐에 따라 증폭된 것이기 때문이다.

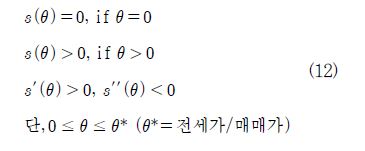

따라서 임대보증금에 의한 투자기회선은 점O와 점B를 잇는 선이 된다. 투자기회선의 형태는 단순하게 점선과 같이 직선의 형태로 가정할 수도 있겠지만, 월세보증효과에 대한 한계효용이 체감한다고 보면 실선과 같이 곡선의 형태가 될 것이다. 이때 직선OA와 곡선OB의 차이인 월세보증효과를 θ의 함수인 s(θ)로 나타내면 그 속성은 식 (12)와 같다.

s(θ)를 이용하여 임대보증금에 의한 투자기회선인 곡선OB의 수익과 위험을 수식으로 나타내면 식 (13)과 같다. 그리고 이것과 무위험자산으로 포트폴리오를 구성할 경우 그 수익과 위험은 식 (14)가 된다. 수식에서 보는바와 같이 임대보증금의 조달비용인 전월세전환율이 무위험이자율보다 크기 때문에 포트폴리오의 기대수익률은 순수월세의 기대수익률에 비해 낮아진다. 그러나 위험 역시 (1-θ)s(θ)만큼 작아지는데, θ가 0에서 1 사이의 값을 가지고, s(θ)가 0보다 크거나 같은 점을 고려하면 포트폴리오의 위험은 순수월세의 위험에 비해 감소하는 것을 알 수 있다.

포트폴리오 위험의 궤적을 구체적으로 살펴보면 다음과 같다. θ가 0일 때 s(θ)도 0이므로 위험은 순수월세와 동일하다. 이후 θ가 커짐에 따라 (1-θ)s(θ)가 증가하므로 위험이 감소하다가, (1-θ)s(θ)의 일계도함수를 0으로 만드는 θ 즉 (1-θ)s’(θ)=s(θ)를 만족하는 θ에서 위험이 최소가 된다. 이후 θ가 커짐에 따라 위험이 증가하는데, θ가 1에 이르면 순수월세와 다시 동일해진다. 그런데 실제로 전세가 매매가 비율이 1에 이르는 경우는 좀처럼 발견되지 않으므로 투자기회선은 그 이전에 멈춘다.

이를 그래프로 나타내면 그림 5와 같다. 임대보증금에 의한 투자기회선은 점O에서 점D1을 지나 전세인 점D2에 이른다. 이렇게 조달된 임대보증금을 무위험이자율로 운용하면 포트폴리오의 기대수익률은 θ가 커짐에 따라 일정하게 감소하고, 위험은 체감적으로 감소하여 점O보다 저위험저수익의 투자기회선을 형성한다. 여기서 점P1, 점P2는 점D1, 점D2의 포트폴리오를 예시한 것이다.

중요한 점은 새로운 투자기회선이 위험회피성향이 큰 투자자에게 효용을 극대화할 수 있는 기회를 제공한다는 것이다. 만약 레버리지가설의 시각에서 본다면, 위험회피성향이 큰 투자자가 선택할 수 있는 것은 그저 레버리지를 하지 않는 것 즉 점O밖에 없다. 그러나 운용소득가설의 시각에서 본다면 투자자는 전세까지 레버리지를 하고 임대보증금을 무위험자산에 재투자함으로써 자신의 무차별곡선을 기존의 A보다 더 높은 A’로 옮기는 저위험저수익의 포트폴리오를 구성할 수 있다. 이는 임대보증금의 경우 차입금과 달리 고위험고수익을 추구하는 투자자에게만 유용한 것이 아니라 저위험저수익을 추구하는 투자자에게도 활용가치가 있다는 것을 보여준다. 이러한 관점에서 본다면 기존의 운용소득가설(Interest-Seeking Hypothesis)은 위험회피가설(Risk-Hedging Hypothesis)이라고도 볼 수 있을 것이다. 그리고 임대보증금을 무위험자산에 재투자하여 누릴 수 있는 효용의 증대는 월세미납위험이 클수록 즉 그림 4의 s(θ)가 클수록 커진다.

전세를 위험회피 수단으로 활용하는 투자자의 행태는 서론에서 언급한 바와 같이 ‘임대보증금을 최대화하여 월세미납위험을 최소화하고, 수취한 임대보증금을 무위험자산에 운용함으로써 순수한 부동산보다 저위험저수익의 포트폴리오를 구성한다’고 서술할 수 있다. 이 경우 전세를 선택한 투자자는 레버리지가설에서와 같이 위험회피성향이 낮은 투자자가 아니라 위험회피성향이 높은 투자자이다. 이는 전세가 주를 이루고 있고, 보증부월세의 경우도 임대보증금이 큰 국내 부동산시장의 특성을 설명하는데 또 하나의 접근방법이 될 수 있을 것이다.

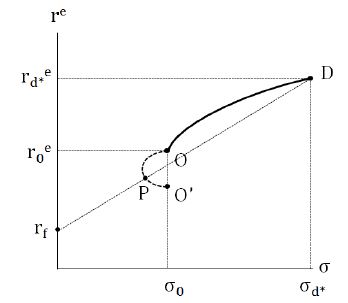

한편 그림 5에서 전세와 무위험자산으로 포트폴리오를 구성한 점P2는 보증부월세와 무위험자산으로 포트폴리오를 구성한 점P1에 비해 위험이 감소한 위치에 있다. 그러나 시장의 현실이 언제나 이러하다는 보장은 없다. 앞에서 살펴본 바와 같이 θ의 크기에 다른 포트폴리오 위험의 궤적은 감소 후 증가의 모습을 보이기 때문이다. 이를 그래프로 나타내면 그림 6과 같다.

그림 6에서 점O와 점O’를 연결하는 곡선은 θ의 크기에 따른 포트폴리오 수익위험의 궤적을 보여준다. 여기서 점O는 θ=0인 경우를, 점O’는 θ=1인 경우를 각각 나타낸다. 식 (14)를 통해 두 점 사이의 거리는 c-rf라는 것을 알 수 있다. 그림 6에서 전세와 무위험자산으로 포트폴리오를 구성한 점P는 그림 5에서와 달리 포트폴리오의 투자기회선 상에서 위험이 감소하는 구간을 지나 다시 증가하는 구간에 위치하고 있다. 이 경우 점P는 효율적인 투자대안이 될 수 없다. 즉 저위험저수익을 추구하는 투자자에게 선택될 수 없다.

이는 최근 임대시장에서 전세대비 보증부월세의 비중이 높아지고 있는 현상에 대해 다음과 같은 해석을 가능하게 한다. ‘과거 전세가/매매가 비율이 낮은 시기에는 저위험저수익을 추구하는 투자자가 전세와 무위험자산으로 포트폴리오를 구성함으로써 수익률 감소 이상의 위험 감소를 통해 더 높은 효용을 달성할 수 있었다. 그러나 최근 전세가/매매가 비율의 상승으로 인해 전세와 무위험자산으로 구성한 포트폴리오의 수익위험이 투자기회선상에서 비효율적인 구간으로 이동함에 따라 투자자들은 그보다 효율적인 보증부월세를 선택하고 있다.’

하지만 위 해석은 다수의 투자자가 저위험저수익을 목적으로 하는 포트폴리오를 구성하고 있고, 최근 전세가/매매가 비율이 포트폴리오 투자기회선상의 변곡점을 지나는 수준으로 변화했다는 등의 여러 확인되지 않은 가정에 기반하고 있다. 이에 대해서는 향후 보다 심도 있는 실증분석이 이루어져야 할 것이다.

Ⅴ. 결 론

현재 다수의 선행연구가 지지하고 있는 임대보증금에 대한 이론은 투자자가 자기자본 투자금액을 줄이는데 임대보증금을 사용한다고 보는 레버리지가설이다. 이 경우 가격상승에 대한 기대감이 높거나 고위험고수익을 추구하는 투자자일수록 월세보다는 전세를 더 선호하게 되며, 장기적으로 전월세전환율은 투자자의 자기자본수익률과 동일하다.

한편 레버리지가설이 제시되기 전에는 투자자가 임대보증금을 재투자함으로써 시장이자율만큼의 소득을 취한다고 보는 운용소득가설이 널리 받아들여졌다. 그러나 임대보증금의 기회비용인 전월세전환율이 시장이자율보다 상당히 높은 수준에서 장기간 유지되면서 그 설득력을 잃게 되었다.

그러나 최근 임대보증금에 대한 연구는 수익 뿐 아니라 레버리지기능이나 월세보증기능과 관련된 위험을 고려하는 차원까지 발전하였다. 여기에 포트폴리오이론을 적용할 경우 기존 가설들의 한계를 넘어 보다 확장된 해석을 할 수 있다. 본 연구는 포트폴리오이론을 통해 임대보증금에 대한 운용소득가설의 의미를 다시 한 번 살펴보았다. 그 결과 다음과 같은 추론이 가능하였다.

첫째, 차입금과 달리 임대보증금이 가지는 월세 보증효과를 고려할 때, 임대보증금을 무위험자산에 재투자하는 포트폴리오는 위험회피성향이 큰 투자자에게 효용증대의 기회를 제공할 수 있다. 이는 순수월세를 기준으로 임대보증금을 레버리지수단으로 활용하는 고위험고수익의 투자기회와 임대보증금을 재투자하여 저위험저수익의 포트폴리오를 구성하는 투자기회가 하나의 스팩트럼 상에 공존하며, 그 양극단에 전세가 위치함을 의미한다.

둘째, 위험을 함께 고려할 경우 시장균형 상태에서도 임대보증금의 기회비용인 전월세전환율은 임대보증금의 운용수익률과 일치하지 않을 수 있다. 이는 기존의 레버리지가설이나 운용소득가설이 주장한 바와 같이 시장균형이 달성되기 위해서 전월세전환율이 반드시 자기자본수익률이나 시장이자율과 일치할 필요가 없다는 것을 의미한다. 시장균형은 단순한 기대수익률이 아니라 위험조정수익률이 같아지는 선에서 달성된다. 따라서 시장에서 관찰되는 전월세전환율 만으로는 투자자가 임대보증금을 주로 어떻게 활용하고 있는지 알기가 어렵다.

셋째, 만약 시장에 임대보증금을 레버리지수단으로 활용하는 투자자와 재투자수단으로 활용하는 투자자가 공존하고 있다면, 월세미납위험이 클수록, 투자자의 평균적인 위험회피성향이 클수록 재투자수단으로 활용하는 투자자의 비중이 커질 것이다. 이는 고위험고수익을 추구하는 상황에서만 전세가 선호되는 것으로 보는 기존의 레버리지가설과는 다른 시각이라고 할 수 있다.

본 연구에서는 포트폴리오이론에 근거하여 레버리지효과와 운용소득효과가 하나의 스팩트럼 상에 공존하며, 투자자는 자신의 위험회피성향에 따라 그 위의 한 점을 선택한다는 추론을 하였다. 이는 차입금과 달리 임대보증금이 가지는 월세보증효과에 주목한 결과이다. 그러나 본 연구는 이론전개에 따른 추론에 머물렀을 뿐 실증분석은 하지 않았다. 향후 적절한 분석모형의 개발을 통해 추론에 대한 검정이 있어야 할 것이다. 또한 본 연구의 추론은 운용소득가설이 또 다른 의미를 가질 수 있음을 보이고 있을 뿐 현재 시장에서 임대보증금이 가지는 주된 기능이 무엇인지, 전월세전환율은 어떻게 결정되는지 등을 검정하기 위한 구체적인 해법을 제시하고 있지 못하다. 이러한 부분에 대한 이론의 개발 역시 이루어져야 할 것이다.

Notes

References

-

류강민, 지규현, 이창무, (2013), “월세관련 위험과 보증금-월세 전환율 결정구조”, 「부동산학연구」, 19(2), p21-35.

Ryu, Kangmin, Ji, Kyuhyun, and Lee, Changmoo, (2013), “Relationship between the Deposit-to-Monthly-Rent Conversion Rate and Tenants’ Default Risk”, Journal of the Korea Real Estate Analysts Association, 19(2), p21-35. -

민성훈, (2014), “부동산투자 관점에서 본 보증금의 투자기회선과 실효전환율”, 「주택연구」, 22(1), p129-147.

Min, Seonghun,, (2014), “Investment Opportunity Line and Effective Conversion Rate of Security Deposit for Real Estate Investors in Korea”, Housing Studies Review, 22(1), p129-147. -

이창무, (2012a), “레버리지 위험을 고려한 전월세시장 균형모형”, 「주택연구」, 20(2), p5-31.

Lee, Chang-Moo, (2012a), “A Partial Equilibrium Model of Korean Rental Housing Market Incorporating Leverage Risk”, Housing Studies Review, 20(2), p5-31. -

이창무, (2012b), “투자이론에 기초한 임대인의 보증금 비중 선택모형”, 「국토연구」, 75, p3-24.

Lee, Chang-Moo, (2012b), “Modeling Landlord’s Optimal Choice of Rental Contract Type in the Korean Rental Housing Market”, The Korea Spatial Planning Review, 75, p3-24. -

이창무, 정의철, 이현석, (2002), “보증부월세시장의 구조적 해석”, 「국토계획」, 37(6), p87-97.

Lee, Chang-Moo, Chung, Eui-Chul, and Lee, Hyun-Seok, (2002), “An Analysis of Structure of the Monthly Rent with Security Deposit Market”, Journal of Korea Planners Association, 37(6), p87-97. -

이창무, 정의철, 최소의, (2009), “아파트임대시장의 전월세전환율 결정구조”, 「주택연구」, 17(2), p213-229.

Lee, Chang-Moo, Chung, Eui-Chul, and Choi, So Eui, (2009), “An Empirical Analysis on Chonsei to Monthly Rent Conversion Rate in the Apartment Rental Market”, Housing Studies Review, 17(2), p213-229. -

정의철, 심종원, (2005), “아파트 전월세 구성 비율 결정요인 분석”, 「국토연구」, 44, p87-99.

Chung, Eui-Chul, and Shim, Jong Won, (2005), “Determinants of Ratio of Chonsei to Monthly-Rent-with-Variable-Deposit Contracts in Apartment Rental Housing Markets”, The Korea Spatial Planning Review, 44, p87-99. -

최창규, 지규현, (2008), “전세와 주택 금융 차입하에 임대인의 공급 선택에 대한 해석”, 「국토계획」, 43(6), p53-67.

Choi, Chang-Gyu, and Ji, Kyu-Hyun, (2008), “Landlord’s Choice Between Chonsei and Monthly Rent under Mortgage Financing”, Journal of Korea Planners Association, 43(6), p53-67.