Final publication date 16 May 2018

지역별 주택경기지수 작성에 관한 연구

Abstract

Although many previous studies have focused on the fluctuation of housing price after controling for selective macro economic variables, the periodic analysis of the residential real estate market was criticized as a result of the choice of a single index. Thus, This study attempts to construct a model base on the general equilibrium model which considers macro-economic indicators and then identify the equilibrium model in real estate market. Using the dynamic factor model, we identify the relationship between this general equilibrium model and dynamic real estate model. Furthermore, we also improve the methodology of selection of weight on the sub-index in the housing market using Stock-Watson instead of arbitrary selection of weight. Thus, Our forecasting model is rather systematic reflection of sub-index using Stock-Watson dynamic factor model.

The results provide a relative cyclical behavior of patterns whether or not the markets in 16 provinces are overheating or contracting stage. We expect that provides policy implication for the government with an appropriate timing of market intervention to stabilize or stimulate the housing market.

Keywords:

Housing Market Cycle, Dynamic Factor Model, Kalman Filter키워드:

주택경기, 동태적 요인모형, 칼만 필터Ⅰ. 서론

주택은 고가의 내구재이면서 국민의 기본권인 주거권과 연결되는 동시에 자본이득을 창출하는 자산으로서 경기변동과 밀접한 관계를 가진다. 주택가격, 주택공급, 주택거래량 등의 변동은 일반물가뿐만 아니라 경기변동과도 밀접하게 관계되어져 있어 주택시장 지표들의 불안정은 경제전반의 불안정을 불러일으키게 된다. 이에 따라 정부의 주택정책 결정에도 큰 영향을 미친다. 따라서 주택시장의 각 참여자들 즉, 가계, 기업, 정부는 국민경제 및 국민주거 안정을 위해서 현재 주택경기의 국면이 상승국면인지 또는 하락국면인지에 대한 판단과 더불어 향후 주택경기의 예측에 대한 관심이 높다. 특히, 정부는 주택시장의 안정화를 도모하기 위해서 주택경기의 국면(state or regime)에 대한 정확한 진단과 향후 주택시장의 변동에 대한 정보가 필요하다.

이에 따라 주택경기를 분석하는 다양한 연구들이 진행되어 왔다. 대부분의 연구들은 금리, 소득, 통화량 등의 각종 거시경제지표들을 통한 향후 주택가격의 상승과 하락에 주요한 관심을 두고 있다. 그러나 향후 주택가격을 예측하는 연구들의 대부분은 현재 혹은 과거치를 사용하여 미래를 예측하는 근본적 한계를 가지고 있다. 이러한 연구들은 경제구조가 안정적일 경우에는 설명력이 높으나, 우리나라와 같이 정책의 영향을 많이 받을 경우에는 한계가 있다(서승환, 2004). 최근 주택경기의 변동은 매우 다양한 형태로 나타나고 있다. 주택가격은 크게 변화되지 않지만 주택공급의 급감에 따라 발생되는 변동, 미분양주택의 증가와 유동성으로 인한 변동 등 다양한 형태로 주택경기의 변동이 발생하고 있다. 그러나 이러한 연구들은 주택시장의 상황을 포괄적으로 설명하지 못하고 재고주택에 국한되는 문제를 가지고 있다.

한편, 주택시장의 내·외부 환경이 크게 변화하고 있다. 2008년 이전에는 주택가격의 변동성이 크게 나타난 반면 2008년 이후에는 변동성이 크게 줄어든 모습을 보이고 있다. 2008년 글로벌 금융위기의 발생, 주택보급률 100% 상회, 인구 및 가구 증가율의 둔화 등으로 과거와 같은 전반적인 주택가격의 상승에 대한 기대는 감소한 상황이다.

주택시장은 전반적으로 과거보다 안정적인 모습을 보이고 있다. 그러나 지역에 따라 유형에 따라 주택시장은 다변화되고 있다. 과거에는 서울 강남, 수도권 주도의 주택시장이었으나, 2008년 이후에는 지방 주도의 시장으로 변화하였다. 임상수(2008)는 2008년 이후 수도권과 지방의 아파트 매매가격이 비대칭적으로 전환되었으며, 참여정부의 부동산 안정정책이 수도권과 지방의 아파트 가격을 안정시키는데 일조했으나, 수도권과 지방 간 불균형을 심화시킨 것으로 분석한바 있다. 최근 주택시장의 양상은 세부 지역별, 유형별, 지역의 개발호재, 인구 및 산업구조 등에 따라 다르게 나타나고 있다. 이러한 상황에서 특정지역을 중심으로 주택정책을 실시할 경우, 주택정책의 영향이 의도한 것과 반대의 효과를 보여 심각한 문제를 발생시킬 수 있다. 따라서 주택시장의 경기를 분석하는 데 있어 보다 지역별·유형별로 세분화된 접근이 필요하다

본 연구는 다음과 같이 두 가지의 연구목적을 설정하였다.

첫째, 주택시장 전반을 포괄하면서 주택시장의 상태를 보여줄 수 있는 주택경기지수의 작성에 목적이 있다. 그 동안 주택경기의 변동은 주택가격의 변화로 이해한 측면이 강하다. 즉, 주택가격 지표에 의존한 주택경기의 해석이 이루어져 왔다. 하지만 최근 주택경기의 변동은 다양한 원인에 의해 발생되어지고 있으며, 지표들마다 각기 다른 움직임을 보이고 있다. 이러한 지표들의 움직임을 하나로 포괄하여 주택시장의 해석을 용이하게 하고자 한다.

둘째, 우리나라 주택경기의 현재 상태에 대하여 진단하는 것이다. 일반적으로 경기지수의 작성시 발생되는 문제 즉, 경기전환점의 진단이 어려운 문제를 가지고 있다. 현재 시점에서 경기지수가 작성되었을 경우 향후 경기가 상승 또는 하락에 대해 예측이 불가능함에 따라 현재 경기의 상태에 대한 진단이 어렵다. 일반적으로 경기의 상태에 대한 진단은 일정시간이 지난 뒤 경기변화의 양상을 통해 진단하고 있다. 한편, 최근 지역별 주택 가격 및 공급 등 지표들의 변화 양상은 각 지역별로 서로 상이한 움직임을 보이고 있다.

연구의 구성은 먼저 2장에서 본 연구의 기초가 되는 경기의 정의 및 경기변동 등에 대해 경기순환이론을 살펴본다. 3장에서는 주택경기지수의 작성에 사용될 지표의 선택과 조정과정을 살펴보고, 주택경기지수의 작성방법인 동태적 요인모형(dynamic factor model)의 방법론을 살펴본다. 4장에서는 실제 자료를 사용하여 주택경기지수를 작성한 후 우리나라의 주택경기와 각 지역 주택경기를 도식적으로 살펴보고 우리나라 주택경기 전환점을 기준으로 각 지역 주택경기의 변화를 살펴본다. 마지막 5장은 본 연구의 분석결과 및 기여와 한계점 등에 대해서 기술하고자 한다.

Ⅱ. 이론 및 선행연구

1. 경기순환이론

경기(business conditions)란 일반적으로 생산, 출하, 재고, 고용, 물가 등 많은 경제지표들이 상승하거나 하강하는 경제현상을 말한다. 생산, 출하, 고용, 가처분소득, 소비, 투자, 기업이윤 및 주식가격, 물가, 임금, 이자율 등의 경제변수는 경기와 같은 방향으로 움직이며, 실업이나 재고 등은 경기와 반대로 움직인다(김영순 외, 2010). 경기순환(business cycle)이란 총체적 경제활동이 경제의 장기 성장추세를 중심으로 상승과 하강을 반복하며 성장하는 현상을 의미한다(정운찬·김영식, 1982). 경기변동은 일반적으로 경제 전체의 충격에 대해 경제주체들이 반응하는 과정에서 나타나는 현상이라고 말한다. Mitchell과 Burns는 “경기순환은 주로 기업활동이 중심이 되고 있는 국가의 총체적 경제활동에서 나타나는 변동의 한 형태이며, 하나의 순환은 많은 경제활동 중에서 대략 동시에 발생하여 확장기, 수축기, 그리고 다음 단계의 확장기와 이어지는 회복기로 구성된다. 이러한 연속적인 변동은 반복적이나 반드시 주기적인 것은 아니다. 순환주기는 1년 이상에서 10년 또는 12년에 이른다. 이러한 순환은 그 자체와 비슷한 진폭을 가지면서 또한 유사한 특징을 보여주는 보다 짧은 순환으로 분해될 수 없다.”고 정의하였다(문혁, 2007). 이는 경기순환이란 거시경제시계열(macroeconomic time series)들이 일정한 주기는 갖고 있지 않지만 같은 방향으로 반복적으로 변동하는 것을 의미한다.

경기변동의 유형으로 J. Schumpeter는 경기변동 또는 경기순환을 축적된 재고의 변동에 따르는 단기의 키친순환(Kitchin cycle), 기계발명과 같은 개별적 기술혁신 등에 의한 중기의 쥬글러순환(Juglar cycle), 철도, 전기 등과 같은 대발명에 의한 장기의 콘드라티에프파동(Kondratieff wave) 3가지로 구분하였다.1)

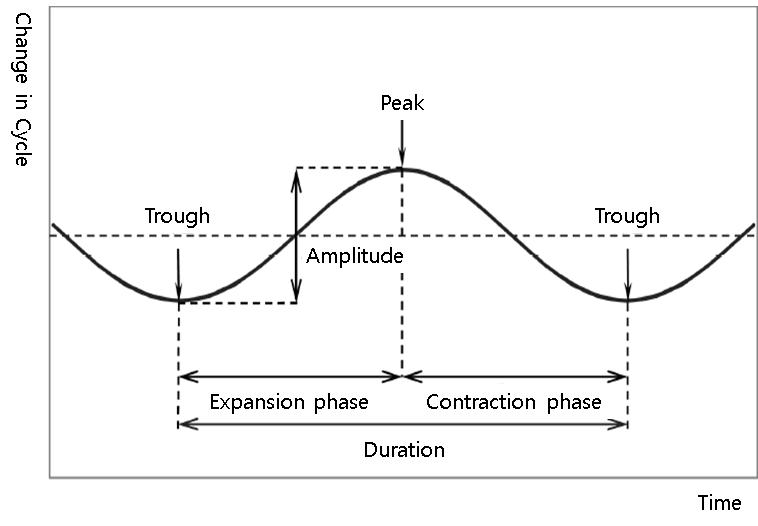

경기변동은 크게 확장국면(expansion phase)과 수축국면(contraction phase)으로 이루어지는데, 경기변동에 관한 연구의 주요한 목적 중의 하나는 경기변동의 전환점을 예측하고자 하는 것이다. 확장국면 혹은 수축국면은 시작되면 상당기간 동안 지속적으로 나타나며, 대체로 확장국면이 수축국면보다 더 길게 나타난다. 또한 경기변동은 일정간격으로 규칙적으로 나타나지는 않지만 반복적으로 일어나며, 수축국면과 확장국면이 반복되는 패턴을 가지고 있다.

경기순환의 국면 구분법에는 크게 2분법과 4분법으로 나누어진다. 2분법은 일반적으로 많이 이용하는 주기의 측정방법으로 한 저점(Trough)에서 다음 저점까지를 단위주기로 저점에서 정점(Peak)까지를 확장국면, 정점에서 저점까지를 하강국면으로 분류한다. 4분법은 장기적인 추세선을 기준으로 확장이 시작되는 균형상태에서 다시 확장이 시작되는 균형상태까지를 단위주기로 균형상태에서 정점까지를 호황국면, 정점에서 다음의 균형상태까지를 후퇴국면, 균형상태에서 저점까지를 불황국면, 저점에서 새로운 균형상태까지를 회복국면으로 분류한다.

우리나라의 통계청에서는 경제활동이 활발한 경기저점에서 정점까지를 확장국면으로, 경제활동이 위축된 경기정점에서 저점까지를 수축국면으로 나누고 있다. 경기국면에서 저점에서 다음 저점까지, 또는 정점에서 다음 정점까지의 기간을 순환주기(duration)라고 한다. 정점과 저점간의 차이를 순환진폭(amplitude)이라 한다.

2. 부동산시장 균형이론

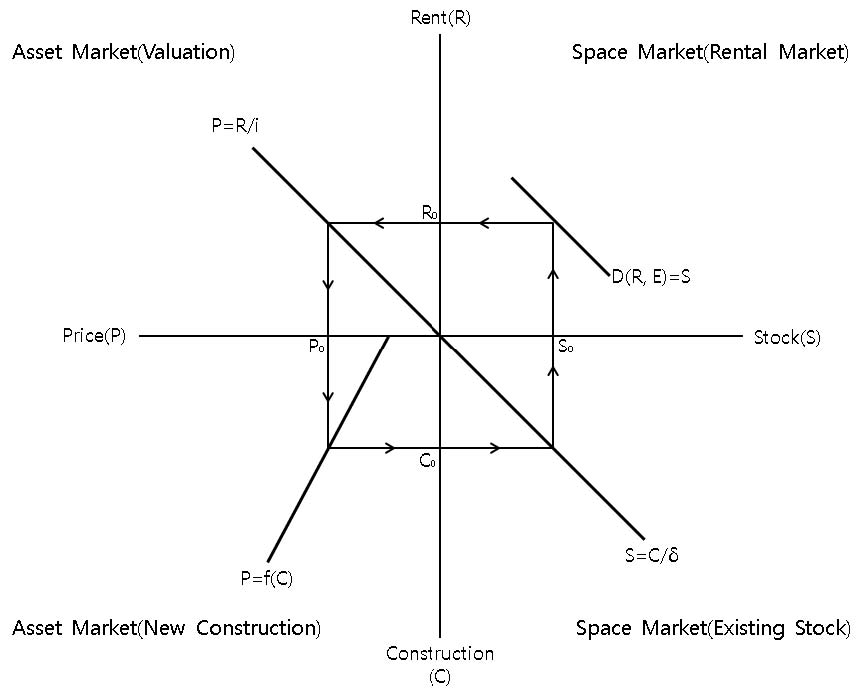

한 나라 또는 지역의 경기는 생산, 소비, 고용, 금융, 무역, 투자 등 경제부문들의 균형에 의해 나타내어지며, 이를 바탕으로 경기지수가 작성되어진다. 본 연구는 한 나라 또는 지역에 적용되는 것이 아니고 하나의 산업 즉, 주택산업 또는 주택시장에 적용되어져 주택경기지수를 작성하고자 한다. 따라서 주택산업 또는 주택시장이 가지고 있는 특성을 반영하기 위하여 DiPasquale & Wheaton의 4분면 모형을 통해 부동산시장의 균형이론에 대해서 살펴보고자 한다.

DiPasquale & Wheaton의 4분면 모형은 주택시장의 주거서비스를 이용하는 입장에서의 공간시장과 투자자 입장에서의 자산시장으로 나누고, 공간시장과 자산시장을 연계하여 전체 부동산시장의 균형을 임대료, 자산가격, 신규공급량, 재고량의 4가지 변수를 통해 설명하고 있다.

제1사분면과 제4사분면은 공간시장이며, 제2사분면과 제3사분면으로 자산시장을 나타낸다.

제1사분면은 임대시장으로 공간재고(S)과 임대료(R) 사이의 관계를 나타낸다. 공간서비스에 대한 수요(D)와 공급(S)이 균형인 상태에서 임대료가 결정된다.

D(R,E)=S

제2사분면은 제1사분면의 임대료(R)로부터 주택가격(P)가 결정되는 시장으로, 임대료와 자본환원율(i)에 의해 주택가격이 결정되는 관계를 나타낸다. 여기서 자본환원율은 자본시장요인에 의해 영향을 받으며, 자본시장은 다시 글로벌 금융위기와 같은 거시경제적 외부요인에 의해 영향을 받는다. 주택가격은 임대료와 와부요인에 의해 결정된다.

제3사분면은 제2사분면에서 결정된 주택가격(P)으로부터 신규 공급량(C)이 결정되는 공급시장이다. 이윤극대화 원리에 의해 한계비용과 주택가격이 같아지는 수준에서 신규공급량이 결정된다.

P=f(C)

제4사분면은 제3사분면에서 과도하게 결정된 신규 주택공급량(C)은 주택재고량(S)으로 된다. 주택재고량의 변동(ΔS)은 신규 주택공급량(S)에서 주택재고량의 감가상각률(δ)을 반영한 재고손실분(δS)을 차감한 것이다.

∆St = Ct - δSt

장기균형에서는 재고의 변동이 없어야 함에 따라 아래 식과 같이 표현된다.

C=δS

전체적인 흐름은 주택재고(S)에서 주택공간시장이 주택임대료(R)에 영향을 미치고 자산시장에서 가격을 결정시킨다. 다시 공간시장에서 새로운 주택재고량(C)을 결정하며 균형을 찾아간다. 주택재고량(S)이 감소하면, 주택임대료(R), 주택가격(P), 신규 주택공급량(C)은 상승한다. 주택재고량이 증가하면 주택임대료, 주택가격, 신규 주택공급량은 하락하여 균형을 이룬다

3. 선행연구

서승환(2004)는 압력지표와 위기종합지수를 작성한 후 신호접근모형 및 프로빗모형을 사용하여 확장기 주택시장의 조기경보체계(EWS, Early Warning System)를 구축하였다. 위기 발생은 압력지표의 평균과 표준편차의 합을 넘어서는 경우로 하였으며, 압력지표는 전국 주택 매매 및 전세가격지수, 서울 강남 주택 매매 및 전세가격지수의 변동률의 최대치로 하였다. 위기종합지수는 통화량, 주가지수, 선행지수, 환율, 고객예탁금, 국고채금리, 예대율, 상장건설업주가지수, 소비자물가지수, 건설수주액, 아파트공급호수, 청약예금계좌수, 토지거래면적, 산업생산지수, 임금의 변동률을 압력지표와의 방향성과 시차를 고려하여 변경한 후 단순합산하여 나타냈다. 위기종합지수의 설명력은 비교적 양호하여 확장기 주택시장의 조기경보체계로서 의미가 있는 것으로 분석되었다. 그러나 실제 조기경보체계의 한 부분이며, 모형에서 고려되지 못한 정책변수, 변화의 속도, 국지성 여부 등에 대해 부족하다.

박천규(2009)는 부동산시장 EWS의 문제점2)을 지적하고, 이를 보완하는 방안으로 금융부문에서 사용되어지고 있는 금융스트레스지수를 활용하여 주택시장 스트레스지수를 개발하였다. 주택시장 스트레스지수는 매수세, 미분양주택수, 매도세, 주택공급실적, 주택가격변동률, CD수익율, 실적BSI를 누적적 경험분포를 사용하여 0∼100 사이의 값으로 변환하고, 변수들의 합을 변수의 수로 나누어 지수를 작성하였다. 분석결과 주택시장스트레스지수(HSI)는 주택가격이 크게 상승하였던 2000년대 초반 높았으며, 2008년 9월에 20으로 2000년대 이후 가장 낮은 수치를 보였다. 그러나 주택공급에 있어 주택인허가실적의 사용 및 전체 주택시장을 포괄한 수 있는 모형의 설계가 부족하다.

한용석·이주형(2009)는 HP필터를 사용하여 전국 주택 매매가격과 전세가격의 순환주기를 비교분석하였다. 주택 매매가격과 전세가격 순환주기는 각각의 방향과 시점 등은 비슷하나, 변동폭이나 시점에서 차이가 있는 것으로 분석하였다.

박헌수(2010)은 서울 25개구의 주택매매가격지수에 대해 마코프 국면전환 요인모형(Markov switching factor model)을 이용하여 서울 25개 구의 경기의 순환국면과 국면별 지역별 연간주택가격변동률 및 각 국면의 지속확률을 추정하였다. 그 결과 각 구별 주택매매가격 변동률은 부동산 경기순환 국면에 따라 가격변동률이 큰 차이를 보이며, 지역별 차이가 존재하는 것을 제시하였고, 각 지역별 정부의 부동산 정책 효과가 다르게 나타나고 있음을 주장하였다. 또한 서울시 대부분 지역에서 확장기의 가격상승률의 변동은 크고 수축기에는 변동이 낮거나 정체되는 가격변동의 하방경직성과 확장국면보다 수축국면이 상대적으로 긴 비대칭적 패턴도 보이며, 같은 국면이라도 시간에 따라 지속기간이 서로 다른 특징을 보이고 있다고 하였다.

조미정 외(2013)는 과거 우리나라의 주택국면 변화를 살펴보고 주택 관련 이론의 타당성을 검증하여 우리나라 주택시장을 설명할 수 있는 새로운 순환국면 모형의 적용 가능성을 분석하였다. 주택가격변동률과 주택거래량으로 벌집순환모형의 개념을 이용하여 9개 국면으로 분류하고 이동경로 분석을 한 후 벌집순환모형의 6국면과 비교분석하였다.

박천규·황관석(2014)는 주택매매시장을 아우르는 종합지수 형태의 주택매매시장 위기진단지수 및 위기예측지수를 개발하였다. 기존의 해외 및 국내 주요기관들(캐나다 중앙은행, 프랑스 TAC, ANG, 신용보증기금, 국토연구원)의 위기 진단 및 예측 관련 지수들을 검토한 후 관련 변수들을 선정 및 조정 후 개별지수를 산정하여 위기진단지수를 개발하였다. 지수산정방법으로는 주요 변수들을 선정한 후 각 변수들을 표준화하는 과정을 거쳐 누적적 경험분포함수를 이용하여 0∼200 갖도록 지수화한 후 이들 지수들을 단순 평균화하여 위기진단지수를 산정하였다. 개별지수의 예측 및 위기예측지수는 기본적으로 VAR모형을 사용하였으며, 부분적으로 FAVAR모형을 사용하였다.

주택경기와 관련된 국내의 문헌은 주택가격지수 하나에 국한되어 주택경기를 분석하거나, 여러 개의 지표들을 사용하여 하나의 주택경기지수 또는 위기지수를 만든 경우에는 각 지표들의 주택경기에 미치는 영향력의 정도 등에 대한 고려 없이 각 지표들을 단순 산술평균하여 만들었다. 또한 최근 주택시장은 지역별 유형별 다변화가 발생되어지고 있으며, 주택가격이 주변지역에 영향을 미침에도 불구하고 이들 연구 대부분이 우리나라 전체 주택경기의 예측에 국한되고 있다.

경기지수 작성에 관한 연구는 작성방법에 따라 단순종합방식에 의한 연구와 확률모형방식에 의한 연구로 나누어진다.

단순종합방식에 의한 경기지수의 작성은 미국 NBER(National Bureau of Economic Research)의 Geoffrey H. Moore와 Julius Shiskin에 의해서 개발되어 많은 국가에서 일반적으로 사용하고 있다. 경기종합지수는 경기지표에 의한 경기변동을 측정하는 방법 중의 하나로 여러 개의 경기 지표들을 하나의 지수로 작성하여 오늘날 가장 많이 사용되고 있다. 국가마다 개별 경제지표를 합성하는 방법은 각 나라마다, 기관마다 차이가 있다. 일반적으로 개별 시계열 지표들의 월별 증감율을 표준화하고, 평균을 구한 뒤, 평균표준화계열을 누적하여 산출하는 방식으로 작성한다. 경기변동의 방향, 국면, 전환점, 속도, 진폭을 측정할 수 있는 경기지수이다.

그러나 경기종합지수는 경기의 주기, 진폭, 속도를 잘 파악할 수 있으나, 경기조절을 할 시기를 명확히 알 수 없는 한계를 가지고 있으며, 추세변동을 제거하는 방법이 임의적이라는 단점이 있다(김명직, 1997). 또한 작성방법이 비통계적이고 이론적인 근거의 부족으로 인해 ‘이론 없는 측정’이라는 비판을 받고 있다(강기춘 외, 2011).

이러한 단점에도 불구하고 작성의 편리성 등으로 인해 많은 국가에서 사용되어지고 있다. 우리나라도 1981년 3월 처음 개발된 이래 통계청에서 단순종합방식에 의해 경기지수를 작성하고 있다.

이춘근(2001)은 대구지역 8개의 지표를 활용하여 대구의 경기종합지수를 작성 후 HP필터를 통해 경기의 순환변동을 분석하였다. 정점이 전국에 비해 7개월 지연되었지만, 다른 기간은 다른 양상을 보여 대구 나름대로의 순환점이 존재함을 시사하였다.

김민철(2012)는 건설기성, 건축착공면적, 건설용 중간재 출하지수, 건설업 취업자 4개를 사용하여 단순종합방식으로 건설경기 종합지수를 개발하고 적정성 판단을 위해 건설투자의 순환변동치와 개발한 건설경기종합지수의 순환변동치를 비교하고 건설경기의 국면을 진단하였다.

단순종합방식에 의한 경기지수의 작성과 관련된 문헌들은 다양한 지표들을 가지고 경기지수를 작성하였으나, 편리함에도 불구하고 단일지역(우리나라, 시도)에 국한되어 지역별 차별화에 따른 다른 양상을 보여주지 못하는 측면이 있다.

확률모형방식에 의한 경기지수의 작성방법과 관련해서는 Stock-Watson의 동태적 요인모형(dynamic factor model)과 마코프 국면전환 요인 모형(Markov switching factor model)이 있다.

마코프 국면전환 요인 모형은 동태적 요인 모형을 Neftci(1991)의 아이디어와 Hamilton(1989)의 마코프 국면전환 요인 모형을 이용한 것이다. 경기불황과 호황국면을 별개의 경제구조로 보고 이들 국면 간에 상이한 경제행태가 지배한다는 견해에 입각하고 있다. 그러나 마코프 국면전환 요인 모형을 적용하기 위해서는 경기 국면에 대한 사전적인 정보, 즉 공식적인 기준순환일 또는 경기동행지수 등이 필요하다는 단점이 있다(박희석, 2006). Stock-Watson의 동태적 요인모형은 분석방법론에서 후술하였다.

확률모형방식에 의한 경기지수의 작성 문헌으로는 김명직(1997)은 부산, 대구, 충북, 전남 4개 지역의 산업생산지수, 가동률지수, 생산자출하지수, 도소매판매액 4개의 동행성 시계열자료를 사용하여 확률모형인 Stock-Watson의 동태적 요인모형(dynamic factor model)과 마코프 국면전환 요인모형에 근거하여 시험적으로 지역 동행종합지수를 작성하여 비교·분석하였다. 지역경제의 규모에 따라 전국의 경기국면과 경기변동의 빈도가 다르게 나타나며, 경기국면의 비대칭성은 지역경기 변동에서도 나타나는 현상일 뿐만 아니라 지역에 따라 호황기가 불황기 보다 짧은 비대칭성을 보인다고 하였다.

김봉한 외(2006)는 Stock-Watson 방법과 통계청 방식으로 충청권 3개 지역의 선행지수를 작성하고 동행지수와 비교·분석하였다.

황규선 외(2009)는 마코프 국면전환 요인 모형(Markov switching factor model)을 이용하여 부산지역의 경기 특성을 구분하여 전국과 비교·분석하였다. 계절성과 불규칙변동을 제거한 산업생산지수와 대형소매점 불편판매지수를 구성지표로 사용하였다.

강기춘·이경주(2011)은 Stock-Watson의 동태적 요인모형(dynamic factor model)에 월간 산업생산지수, 주택용 전력판매량, 관광객수, 실질대형할인점판매액, 실질농산물소득, 비농가취업자수를 사용하여 제주의 경기동행지수를 작성하고 제주경기동행지수와 비교분석하고, 그 결과 단순종합방식에 의한 것과 큰 차이가 없는 것으로 나타났다.

Arias et al.(2016)는 미국 50개의 대도시권역에 대해 Stock-Watson의 동태적 요인모형(dynamic factor model)을 사용하여 지역별 경기지수를 만들고, 경기침체지역의 특징과 동태적 확산(Dynamic spillovers)효과에 대해서 분석하였다. 지역경기지수의 구성지표로는 7개의 노동시장 변수, 건축허가, 1인당 실질 개인소득, 3개의 금융 변수로 총 12개의 지표를 사용하여 지수를 생성하였다. 경기침체가 깊은(심각한) 지역은 덜 교육되어지고 비탄력적인 주택공급을 가진 지역이 더욱더 심각한 침체를 겪는 다는 것을 분석하였다. 동태적 확산효과 분석 결과, 가까운 지역에 경제활력(economic activity) 이 증가되면 미래에 주변 지역의 경제활력이 증가되는 것으로 분석하였다.

국내의 확률모형방식에 의한 경기지수의 작성과 관련된 선행연구들은 단순종합방식에 의한 연구와 마찬가지로 우리나라 전체 또는 서울, 경기, 제주 등 특정지역에 국한되어 경기지수를 작성하였다. 지역과 지역, 국가와 지역의 경기의 관계에 대한 연구가 이루어지지 않고, 이들 연구의 대부분은 정확한 경기지수의 작성에 초점이 맞추어져 있다.

일부 지역별 경기지수에 대해 작성한 연구들은 16개 시·도 전역을 다루지 않고 3∼4개의 지역에 국한되어 연구가 되어져 있거나, 지역별 경기의 순환주기 분석에 초점이 맞추어져 있다.

한편, 해외의 연구는 지역별 경기지수를 작성한 후 지역경기의 파급효과 및 지역경기 특징 등도 분석하고 있다.

본 연구는 첫째, 일반경기와 다른 특성을 가진 주택시장에 부동산시장 균형 이론에 따라 일반경기이론에 따르는 동태적 요인 모형을 주택시장에 적용한 것에 차별성을 가진다. 일반경기이론은 거시경제적 차원에서 생산, 출하, 재고, 고용, 물가 등 많은 경제지표들이 상승하거나 하강하는 경제현상을 말한다. 부동산시장 균형이론은 공간시장과 자산시장의 장기균형 관계를 나타내는 이론으로 본 연구에서는 이에 대한 검토 후에 일반경기이론을 따르는 동태적 요인 모형을 적용하였다. 이로 인해 일반경기에 적용되는 모형의 주택시장에 적용에 따른 문제의 해소와 주택시장의 고유의 구조가 모형에 반영되는 것이 가능하다.

둘째, 지수를 작성하는데 있어 발생되어지는 가중치의 결정의 문제를 임의적으로 결정하지 않고 통계적 모형에 의해 결정되는 구조를 가지는 것에 있어 차별성이 있다. 일반적으로 여러 개의 지표로부터 지수를 만드는 경우 각 지표들의 지수에 대한 반영도를 의미하는 가중치에 있어 기존의 주택시장의 지수를 작성하는 선행연구들과 다르게 통계적 확률모형에 의해서 결정되는 구조를 가지고 있다. 이를 통해 종합지수를 작성함에 있어 연구자 주관의 개입 및 임의적 작성을 배제할 수 있다.

Ⅲ. 자료 및 방법론

1. 구성지표와 이용자료

본 연구의 공간적 범위는 16개 시·도지역이며, 시간적으로는 시의성과 속보성을 고려하여 월간자료를 사용하였다.

주택시장과 관련된 지표는 가격, 거래, 공급 등 다양한 변수들이 있다.

자산시장에서 주택의 가치를 나타내는 가격지표는 국민은행의 주택매매가격지수와 한국감정원의 주택매매가격지수, 아파트실거래가격지수 등이 있다. 국민은행의 주택매매가격지수는 1986년 1월부터 제공하고 주로 활용되었으나, 2013년 1월부터 준공공기관인 한국감정원의 주택매매가격지수가 국가승인통계로 지정되어 공표되고 있다. 아파트실거래가격지수는 2006년 1월부터 제공하고 있으며, ‘호가’가 아닌 실제 거래된 가격으로서 의미가 있으나, 아파트에 국한되며, 통계의 공표가 2달 정도 늦다.

거래는 재고주택시장(기존주택)과 신규주택시장의 거래를 나타내는 주택매매거래와 미분양주택이 있다. 주택매매거래는 2006년 1월부터 미분양주택수는 1993년 1월부터 제공된다. 주택매매거래는 신탁 및 신탁해지에 의한 거래량이 제외되고, 분양권 거래가 제외된 실제 거래가 집계된다. 미분양주택수는 신규 공급된 주택이 분양되고 판매되지 않은 주택물량을 의미한다.

공급지표는 주택건설에 따른 행정절차로 집계되는 주택건설인‧허가실적, 주택착공실적, 주택분양실적, 주택준공실적이 있다. 주택건설인‧허가 실적은 주택을 건설하기 위해 지자체에 신고하는 절차로서 주택공급지표들 중 1997년 1월부터 집계가 되었다. 주택시장의 선행지표로서 의미가 있으나, 실제 거주까지는 시차가 존재한다. 주택착공실적은 주택건설공사의 시작을 의미하는 통계이다. 주택분양실적은 주택공급자가 토지와 분양보증서를 확보하고 주택을 소비자에게 분양하고자 할 경우 주택공급자가 지자체에 허가 받는 절차에서 발생되는 통계이다. 준공통계는 주택건설행위가 최종적으로 종료되어 주택이 완성되었음을 나타내는 통계이다. 실질적인 주택공급의 지표는 준공통계가 적합하다. 과거 주택준공통계가 집계되지 않을 때는 주택인허가실적 또는 주택착공실적을 통해 간접적으로 입주물량을 추정할 수밖에 없었으나, 2010년 7월부터 준공통계가 집계 및 공표되고 있다. 그 동안 너무 짧은 시계열의 문제가 있었으나, 행정통계적 특성으로 인하여 최근 과거 시계열 자료도 일부 보완하여 2005년 1월부터 제공하고 있다.

주택시장 관련 거시경제 변수로 국내총생산액(GDP), 산업생산지수, 경기종합지수 등이 있다. 국내총생산액(GDP)은 소비, 투자, 수출 등 국내의 경기상황을 가장 잘 나타내나, 분기별로 제공되어 자료의 시의성이 떨어지는 문제를 가지고 있다. 산업생산지수는 광역자치단체별로 광업·제조업 생산지수, 제품 출하·출고지수 등을 보여준다. 경기종합지수는 경기변동의 시차에 따라 동행종합지수, 선행종합지수, 후행종합지수로 구분한다.

금리 관련 지표로는 단기성 금리인 콜금리, CD유통수익률(91일), 회사채수익률, 국고채수익률 등의 금융시장 금리지표와 주택담보대출금리, 가계대출금리 등의 대출금리 지표가 있다. 유동성 지표는 시중에서 유통되고 있는 통화량을 측정하는 지표로서 가장 좁은 범위의 협의통화(M1)로부터 광의 통화(M2), 금융기관 유동성(Lf), 총유동성(L) 등의 지표가 있다. 또한 시중부동자금으로서 만기 1년 미만의 현금화가 가능한 자금을 나타내는 단기유동성 지표도 있으며, 주택담보대출, 가계대출과 같은 가계신용과 관련된 지표 등도 있다.

통상적으로 지표를 선정함에 있어 설명변수와 관련된 모든 변수들을 사용하여 상관관계를 살펴본 후 선정하나, 본 연구는 비관측 요소인 주택경기지수를 작성함에 따라 기준이 되는 변수가 없다.

따라서 본 연구에서는 주택경기와 관련된 지표들 중 기존 유사 선행연구인 박천규·황관석(2014)의 연구와 DiPasquale and Wheaton(1996)의 4사분면 모형에 기초하여 표 1과 같이 지표를 선정하였다.

본 연구에서 공간시장과 관련하여 신규주택과 재고주택을 포괄하기 위하여 주택매매거래량(Housing Sales), 미분양주택수(Unsold New Housings)를 사용하였다. 주택공급은 실질적으로 주택공급의 효과를 가지는 주택준공실적(Housing Construction (completion))을 사용하였다.

자산시장과 관련해서는 주택가치를 의미하는 한국감정원에서 2003년 1월부터 공표하는 주택가격지수(housing price index)를 사용하였다.3)4)

외부요인으로 종합경기(Economic Index)는 국내 경제여건 뿐만 아니라 해외부문에서 전이되는 파급효과를 반영하기 위해서 사용하였다.

경기 변동의 분석에 있어 계절적 요인과 불규칙 요인인 비경기적 요인이 포함되어 있는 경우 잘못된 결과를 이끌어 낼 수 있기 때문에 비경기적 요인의 제거가 필요하다. 또한 각 구성지표들의 변동성에 따라 경기변동에 반응하는 정도가 서로 달라 변동성이 큰 지표에 의해 지수 전체의 움직임이 좌우될 수 있어 지표들의 표준화가 필요하다.

본 연구는 지표의 비경기적 요인의 처리와 표준화를 위해 주택매매거래량 자료가 2006년 1월부터 제공됨에 따라 2006년 1월부터의 자료를 사용하였다. 단 주택담보대출액은 2007년 12월부터 제공됨에 따라 2007년 12월부터의 자료를 사용하였다.

우선 월간자료를 사용함에 따라 데이터의 이상치나 요일 구성의 요인을 추계·제거하기 위해 모든 지표들을 X12-ARIMA로 계절조정하였다.

불규칙 변동은 일반적으로 지표들의 불규칙 정도에 따라 3개월 또는 6개월 등의 이동평균을 하여 제거한다. 본 연구에서는 지표에 따라 3∼12개월 말항 이동평균을 하였다4).

각 구성지표들의 표준화를 위하여 평균이 0이고 표준편차가 1이 되도록 표준화하였다.5)

미분양주택수, 이자율, 주택담보대출액, 경기동행지수가 수준변수에서 단위근이 존재하고, 동태적 요인 모형이 변동성을 사용함에 따라 모든 지표들을 전월 대비 변동률로 전환하였다. 단, 주택담보대출금리는 %로 되어 있어 변동성을 의미하는 부분으로 전월차를 사용하였다. 그리고 미분양주택수, 주택준공실적, 주택담보대출금리는 경기활성화와 반대의 방향으로 변동하는 지표임에 따라 지표값에 (-)를 취하였다(<표 2> 참조).6)

2. 분석방법론

Stock and Watson(1989, 1991)은 기존 경기동행지수 산정에 활용되는 네 개의 동행성 시계열에서 공통지수(factor)를 뽑아내어 경기동행지수를 추정하는 확률모형을 개발하였다. 즉, 동태적 요인모형(dynamic factor model)은 경기동행 시계열들의 동행성을 하나의 비관측 공통지수(a single underlying, unobserved variable)로 추출하는 모형이다. 기본적으로 선형 다변량 모형이며, 경기변동을 경제구조가 반복적 기술충격(technological shock)에 적응하는 현상으로 보는 경기변동이론에 근거한다.

동태적 요인모형은 많은 거시경제시계열에서 공통되는 하나의 관측이 불가능한 변수가 존재한다는 가정에서 출발한다. 동행적 성격을 지닌 거시경제변수들은 두 개의 구성요소로 구성되어 있다. 즉, 하나는 공통의 관측 불가능한 시계열 항목이고, 다른 하나는 각 시계열의 특수 항목과 관측상 오류이다.

본 연구에서는 Stock-Watson의 동태적 요인모형의 변형된 형태인 Maria A. Arias et al.(2016)의 모형을 사용하여 주택경기지수를 작성하고자 한다.

동태적 요인 모형(dynamic factor model)

|

(식 3-1)의 ∆yt = (∆yi,t, ···, ∆yN,t)는 각각의 구성지표들을 1차 차분한 값이다. λ = (λ1,···,λN)는 요인가중치(factor loading)이며, Δft 는 잠재적 공통요소이다. ϵt = (ϵ1,t,···, ϵN,t)는 각 지표들의 고유의 특성요소이다.

본 모형은 일반적으로 여러 개의 지표들로부터 하나의 지수를 작성하는데 있어 발생되는 각 지표들의 가중치 결정에 있어 임의적이지 않고, 확률통계적으로 가중치가 결정되는 장점을 가지고 있다.

경제현상을 분석할 때 관측되지 않는 개념적 변수를 시계열 자료로부터 추출하거나, 시장환경 변화 등으로 시간이 흐름에 따라 회귀계수가 변하는 방정식을 추정하는 방법이 요구된다. 이러한 경우 비관측변수 또는 시간변동계수(time-varying parameter)를 상태변수로 하는 상태공간모형(state space model)을 사용한다. 상태공간모형은 비관측변수인 상태변수와 관측변수를 연결하는 관측방정식과 비관측 상태변수의 전이(transition)과정을 나타내는 상태방정식으로 구성된다. 상태공간모형의 추정은 우도함수를 조건부평균과 분산을 사용하여 표현할 수 있다는 예측오차분해(prediction error decomposition) 개념에 기초한다. 먼저 칼만 필터링(Kalman filtering)에 의해 조건부평균 및 분산을 계산하고 우도함수를 설정한 후 이를 미지의 모수에 대해 수치를 최적화하는 과정을 거쳐 추정한다. 본 연구의 주택경기지수 작성 모형인 동태적 요인모형이 상태공간모형의 형태로 이루어져 있음에 따라 칼만필터를 통해 추정하고자 한다.

칼만필터는 상태공간모형에서 상태변수에 대한 최소평균제곱오차 추정량(minimum mean square error estimate)을 축차적으로 계산하는 과정으로 예측(prediction)단계와 수정(updating)단계를 반복하여 최적의 추정량을 얻는 과정이다.

칼만 필터의 모수 추정의 알고리즘은 다음의 선형 관계식으로 표현된 상태공간상의 관측방정식과 상태방정식에 의해 출발한다.

칼만필터의 선형 관계식

|

(식 3-4)은 관측방정식이고 (식 3-5)는 상태방정식이다. 관측방정식 (식 3-4)에서 t시점에 Yt는 관측치 벡터(1×1)이며, βt는 미관측치 모수 벡터(k×1)이고 Zt는 (1×k), 오차항 벡터인 et은 (1×1)이다. 상태방정식인 (식 3-5)에서 Tt는 (k×k), 오차항 벡터 vt는 (k×k)이고, et와 vt는 서로 독립이다.

(식 3-4, 5)를 추정하는 알고리즘은 다음과 같다.

칼만필터의 예측방정식(predicting equation)

|

예측방정식인 (식 3-6)은 조건부 평균(βt|t-1), (식 3-7)은 조건부 분산(Pt|t-1)이고, t시점에서 관측치 Yt가 알려지면, 다음과 같이 1단계 조건부예측오차와 공분산 행렬을 구할 수 있다.

칼만필터의 조건부예측오차(forecast error)와 공분산(covariance)

|

(식 3-8)에서 예측오차는 ηt|t-1이고, (식 3-9)에서 예측오차의 공분산인 Ft|t-1로 표현된 상태벡터는 다음과 같은 교정과정을 거칠 수 있다.

칼만필터의 교정방정식(updating equation)

|

(식 3-11)에서 은 ‘칼만교정항(Kalman gain)’이며, 칼만교정항은 예측오차 안에서 상태벡터 βt에 대한 새로운 정보의 할당된 가중치를 결정한다. 즉, 예측오차의 공분산인 Ft|t-1가 크다면, 칼만교정항은 작아져 새로운 정보에 상대적으로 적은 비중을 두게 되고, βt|t의 교정과정이 상대적으로 작게 이루어진다(김명기·백웅기, 2015 : 27-28).

관측치 벡터 Y의 대수우도함수는 다음 (식 3-12)과 같으며, 조건부평균과 분산을 활용하여 수치최적화를 통해 최우추정량을 구한다.

칼만필터의 최우추정량

|

Ⅳ. 실증분석

1. 기술통계량과 단위근 검정

분석에 사용된 자료의 기술통계량은 표 3과 같다.

분석에 앞서 시계열의 안정성 등을 위해 ADF(Augmented Dickey-Fuller) 단위근 검정을 실시하였다. 단위근 검정결과는 수준변수에서는 미분양주택수, 이자율, 주택담보대출액, 경기동행지수가 단위근이 존재하는 것으로 나타났으며, 1차 차분하여 시행한 단위근 검정결과는 모든 변수에서 귀무가설을 기각하는 것으로 나타났다(<표 4> 참조).

2. 주택경기지수

주택매매거래량, 미분양주택 등 7개의 지표의 전국 자료를 사용하여 분석한 동태적 요인 모형 추정 결과는 표 5와 같다. 모형의 Log likelihood값은 –485.655이며, 모형에 대한 p값은 0에 가까워 추정 모형의 통계적 유의도를 확보하는 것으로 나타났다. 각 계수값들은 대부분이 99% 신뢰수준에서 유의미한 가운데 λVolume of unsold unit, λVolume of unsold unit, λhousing supply, λMortgage balance는 유의미하지 않은 것으로 나왔다.

각 계수값의 부호 등을 살펴보면, a값은 전기의 주택경기지수가 다음 기에 미치는 영향을 의미한다. a값은 양(+)의 값으로 전기의 요소가 다음 기에 양(+)의 영향을 미치는 것으로 나타났다.

요인가중치를 나타내는 λi값들은 지표에 따라 계수값의 부호가 양(+)의 값과 음(-)의 값을 보였다. λHousing price의 부호는 (+)를 보여 주택가격이 상승할수록 주택경기가 좋아지는 것으로 나타났다. λMortgage rate의 부호는 (-)를 보여 전월보다 주택담보대출금리가 상승할 경우 주택경기는 둔화되는 것으로 나타났다. λMortgage balance의 부호는 (+)를 보여 주택담보대출액이 증가할수록 주택경기가 개선되는 것으로 나타났다. λBusiness cycle의 부호는 (+)를 보여 일반경기와 주택경기가 동일한 방향을 보이는 것으로 나타났다.

전기의 고유특성 반영도를 나타내는 αi값들은 모든 지표들에서 통계적으로 유의미하며, 양(+)의 값을 보여 전기의 지표 고유특성이 다음 기에도 영향을 주는 것으로 나타났다.

전국 주택경기에 대해 7개의 지표 중 주택가격, 주택담보대출금리, 경기동행지수의 계수값만이 통계적으로 유의미하게 나왔다. (식 3-1)을 로 치환하면 각 지표들의 계수값은 주택경기에 미치는 영향력 또는 가중치로 전환된다. 통계적으로 유의미한 값을 갖는 주택가격, 주택담보대출금리, 경기동행지수의 λi값을 각 지표들의 가중치로 전환하면 주택가격은 4.831, 주택담보대출금리는 4.065, 경기동행지수는 4.630으로 나타났다. 이는 주택가격이 한 단위 증가하는 경우 전국 주택경기지수는 4.831 증가하는 것을 의미한다. 전체적으로 보면 전국 주택경기는 주택가격이 상승하고, 일반경기가 활성화되며, 금리가 하락할수록 활성화되는 것으로 해석된다. 다만, 전국 주택경기에 미치는 영향은 주택가격이 가장 크고 그 다음으로 경기동행지수, 주택담보대출금리의 순으로 나타나 주택경기의 활성화를 위해서는 주택가격 활성화 정책이 가장 효과가 크다는 것을 의미한다.

대부분의 경기지수 추정 연구에서는 모형의 추정결과에서 크게 의미를 두지 않고 추정된 지수의 적합성에 대해 주요한 의미를 두고 결과를 보여준다.

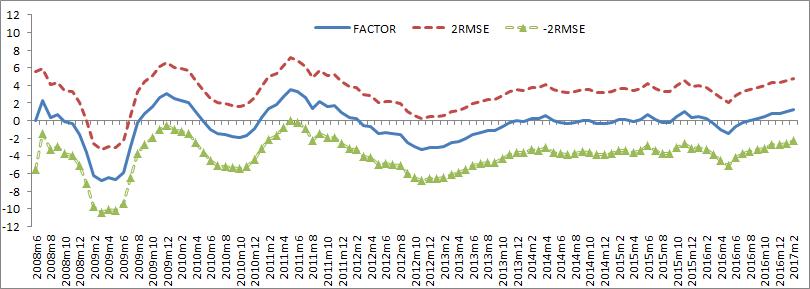

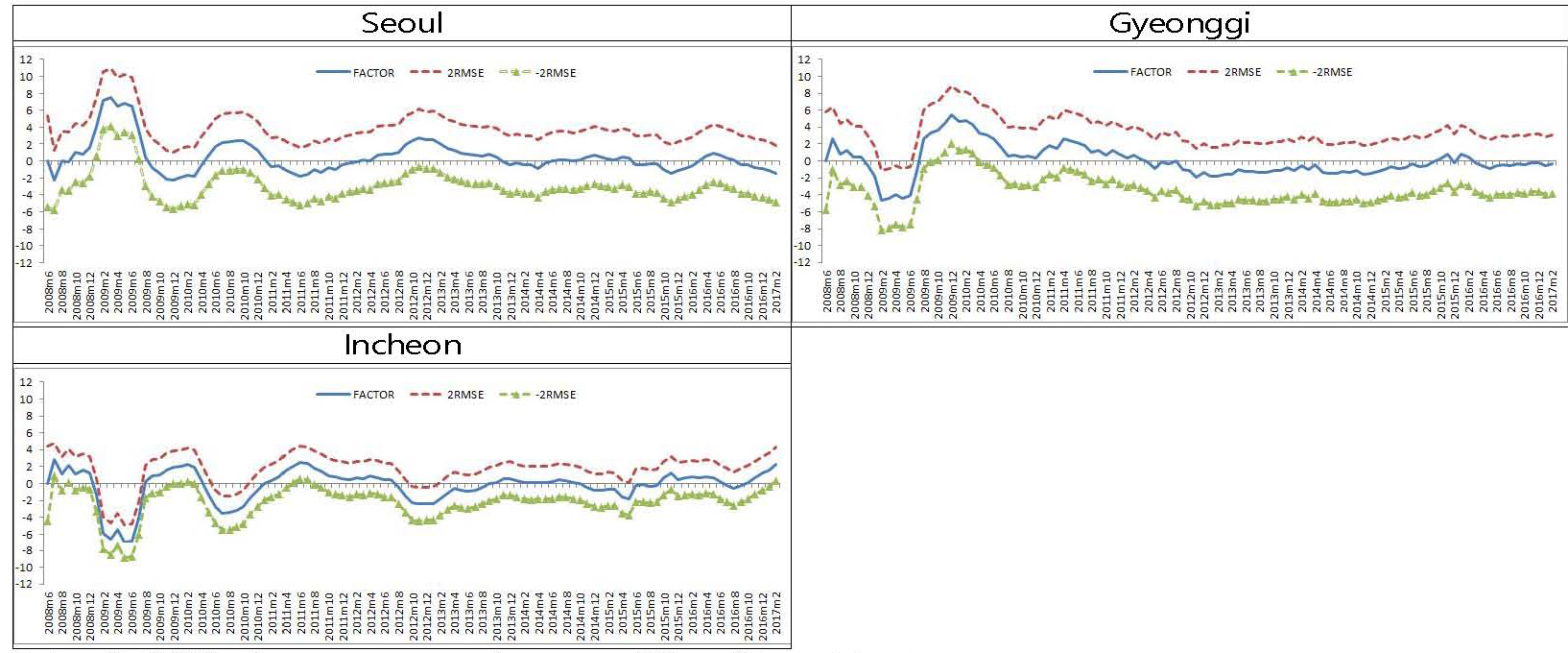

분석의 적합성을 위해 평균 제곱근 오차와 비교를 하였다. 비교결과 추정된 전국 주택경기지수는 모든 기간에서 95% 신뢰구간(±2×RMSE)에 있는 것으로 나타났다(그림 3 참조). 2008년 글로벌 금융위기에 따른 주택경기가 침체된 모습과 글로벌 금융위기 이후 주택경기가 다시 빠르게 회복되는 모습을 보이는 등 추정된 주택경기지수가 안정적으로 나온 것으로 분석되어진다.

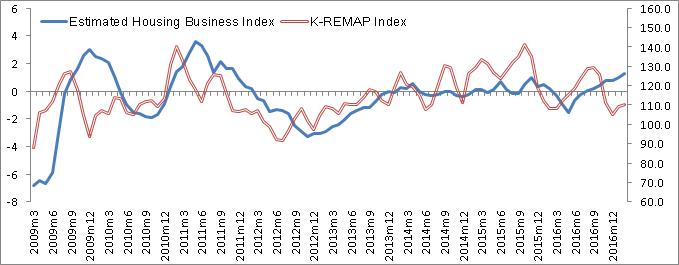

또한 추정된 전국 주택경기지수와 국토연구원의 부동산시장종합지수(K-REMAP지수)8) 살펴보면, 본 연구의 주택경기지수가 국토연구원 부동산시장종합지수의 변동성은 거의 유사한 흐름을 보였다. 다만 국토연구원의 부동산시장종합지수가 본 연구의 주택경기지수에 비해 선행하는 움직임을 보인다9). 이러한 차이는 국토연구원의 부동산시장종합지수는 부동산시장 소비자심리지수의 반영과 더불어 토지시장의 반영으로 차이를 보이는 것으로 분석된다.

한편 경기의 저점과 고점에 대한 판단은 본 연구와 동일한 동태적 요인 모형을 사용하여 지역경기지수를 작성한 Arias et al.(2016)의 저점과 고점에 대한 식별 기준을 따른다.

고점에 대한 판별 기준은 첫째 이고 , 둘째, , 셋째, 이고 이어야 한다. 이 3가지를 모두 만족할 경우 t기를 고점으로 인식한다. 저점에 대한 식별기준은 고점을 식별하는 기준과는 반대를 나타낸다. 첫째 이고 , 둘째, , 셋째, 이고 을 만족할 경우 t기를 저점으로 인식한다.

Arias et al.(2016)의 저·고점에 대한 식별 기준을 따르면 2008년 7월부터 2017년 2월까지 전국 주택경기지수는 총 3번의 수축국면이 있었던 것으로 나타났다. 2008년 9월부터 2009년 8월까지 제1수축국면, 2010년 4월부터 2010년 12월까지 제2수축국면, 2012년 2월부터 2016년 7월까지 제3수축국면으로 나타났다.

이들 수축국면을 기존 선행연구들의 결과와 비교하면 큰 차이를 보이지 않는 것으로 나타났다. 주택매매가격을 HP필터에 의해 조정한 후 주택경기의 순환국면을 분석한 엄근용(2011)은 수축국면이 2007년 1월부터 2009년 6월까지 지속된 것으로 보고하였다. Stock and Watson모형을 사용하여 건설경기를 분석한 김민철(2012)은 건설경기가 2007년 6월부터 2009년 7월까지 수축국면이었으며, 그 다음 수축국면은 2010년 7월부터 2011년 4월까지로 분석하였다. 본 연구가 주택시장의 다양한 지표들을 활용하여 주택경기지수를 작성한 부분과 주택경기와 건설경기의 차이 등을 감안하였을 때 제1수축국면의 고점을 제외한 기존 연구들의 결과와 큰 차이를 보이지 않는 것으로 판단된다. 다만, 제1수축국면의 고점은 기존 선행연구들과 큰 차이를 보였으나, 제2수축국면에서 큰 차이를 보이지 않은 점을 감안하였을 때 본 연구의 분석에 사용된 자료가 2008년 6월부터임에 따라 분석자료의 앞단이 짧음에 의해서 발생되어진 것으로 분석된다.

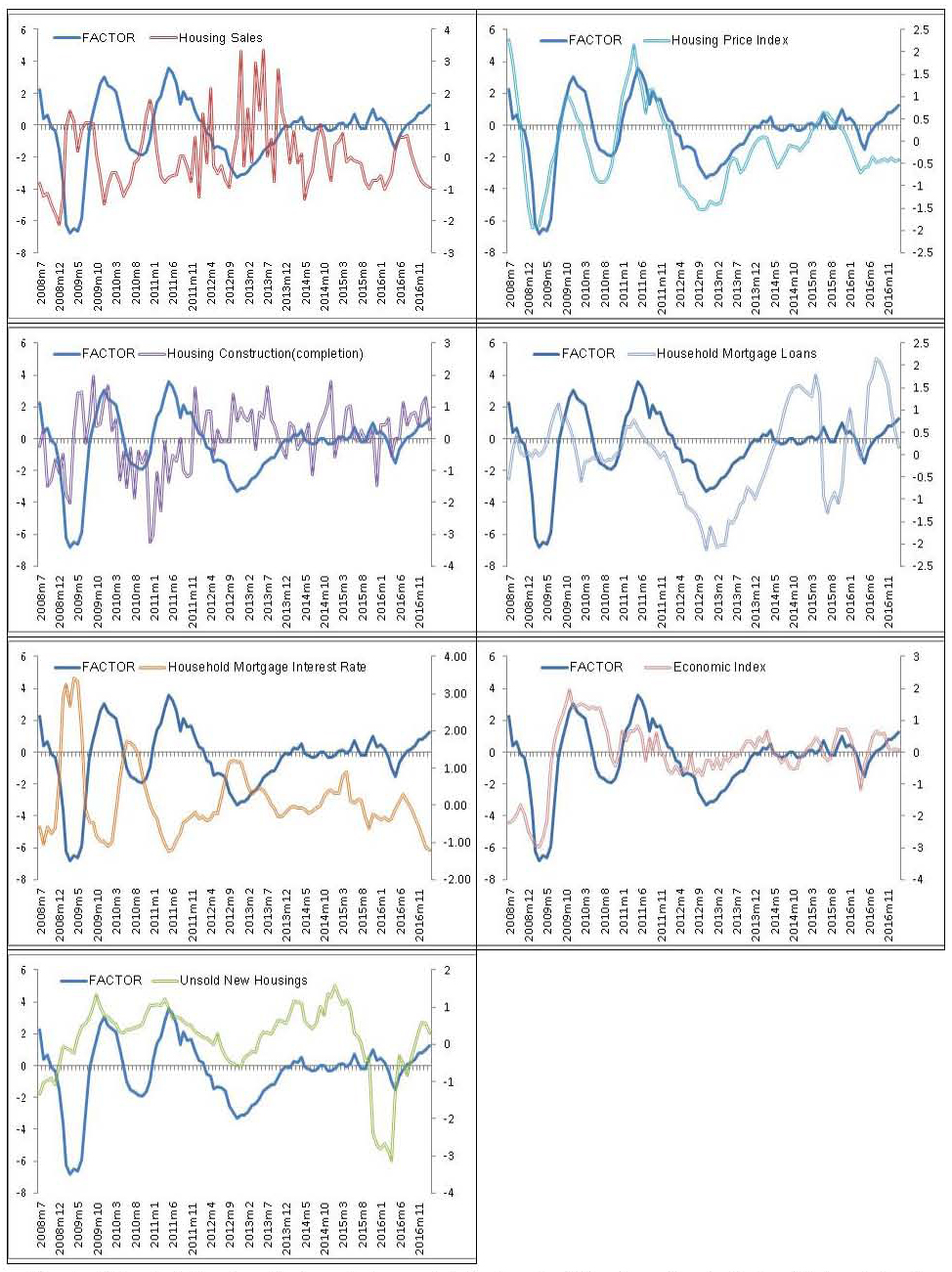

한편, 추정된 전국 주택경기지수와 각 지표들의 전월대비 변동률과의 관계를 살펴보면, 주택가격, 경기동행지수, 주택담보대출금리가 추정된 주택경기지수와 유사한 추세를 보이는 것으로 나타났다(그림 5 참조).

또한 추정된 주택경기지수(FACTOR)와 각 지표들의 전월대비 변동률과의 상관관계는 주택가격지수가 0.536으로 가장 크게 나타났으며, 주택매매거래량은 –0.21010), 미분양주택수는 0.052, 주택준공실적은 0.012, 주택담보대출이자율은 0.257, 주택담보대출액은 0.027, 경기동행지수는 0.059를 보였다(<표 7> 참조).

동태적 요인 모형에 의하여 추정된 16개 시·도11)의 주택경기지수는 그림 6∼그림 8과 같다.

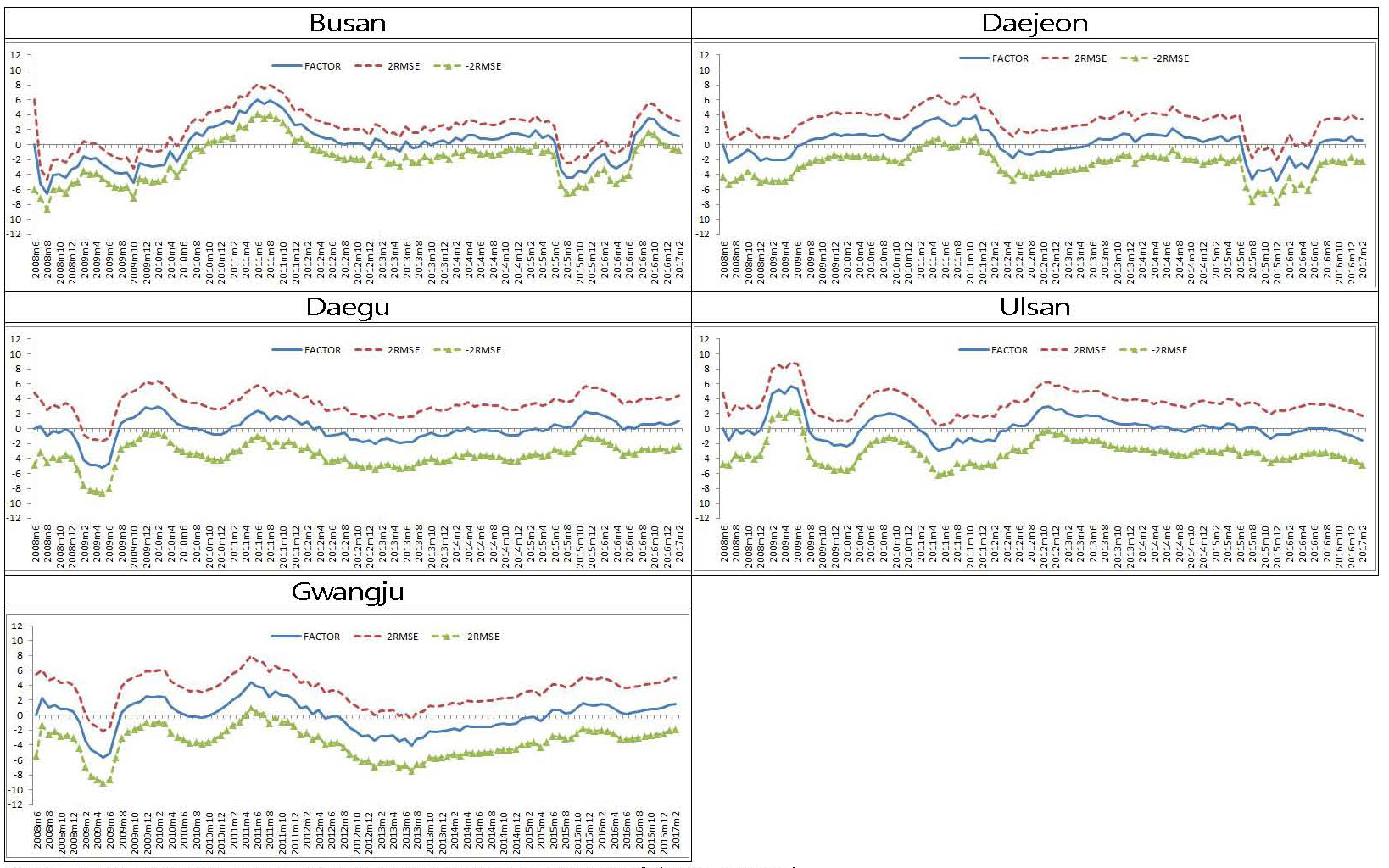

±2×RMSE는 95% 신뢰구간을 의미한다. 16개 시·도의 주택경기지수가 모두 부드럽게 추정되었으며, 전 기간에 걸쳐 95% 신뢰구간을 만족하는 것으로 나타났다. 지방광역시의 주택경기지수는 각각의 광역시별로 다른 지수 추이를 보이고 있다. 부산은 2008년 7월부터 2010년 6월까지 2년간 주택경기지수가 (-)값을 보인 이후 (+)로 전환되었으며, 2015년 7월부터 2016년 5월까지 11개월 연속으로 (-)을 보이다 (+)로 전환되었으나, 2016년 9월부터 지수값이 둔화되고 있다. 대구는 글로벌 금융위기 이후 12개월간 (-)를 보인 이후 2009년 8월부터 2010년 8월까지 13개월간 다시 (+)값을 보였다.

최근에는 주택경기지수가 (+) 크지 않은 수준을 보이고 있다. 광주는 2009년 1월부터 2009년 7월까지 주택경기지수가 (-)를 보였으며, 그 이후 주택경기지수가 전반적으로 (+)를 보인 가운데 2012년 5월부터 2015년 5월까지 37개월 연속으로 (-)값을 보였다. 그 이후 주택경기지수가 둔화되었다 최근 다시 커지는 양상을 보이고 있다. 대전은 글로벌 금융위기 이후 (+)의 값을 보이는 주택경기지수의 기간이 2009년 7월부터 2012년 2월까지 46개월간 지속되었다. 그 후 15개월간 (-)를 보이고 다시 상승세를 보였다. 대전은 최근 특이하게도 글로벌 금융위기 시기보다 큰 (-) 주택경기지수를 보인 이후 (+)를 보이고 있다. 울산은 글로벌 금융위기 이후 빠르게 주택경기지수가 (+)로 전환되었으며, 다시 (-)와 (+)를 반복되는 서울과 유사한 주택경기지수 추이를 보이고 있다. 현재 2012년 11월 이후 주택경기지수가 작아지는 추세를 보이고 있으며, 2016년 9월부터 (-) 주택경기지수를 보이고 있다.

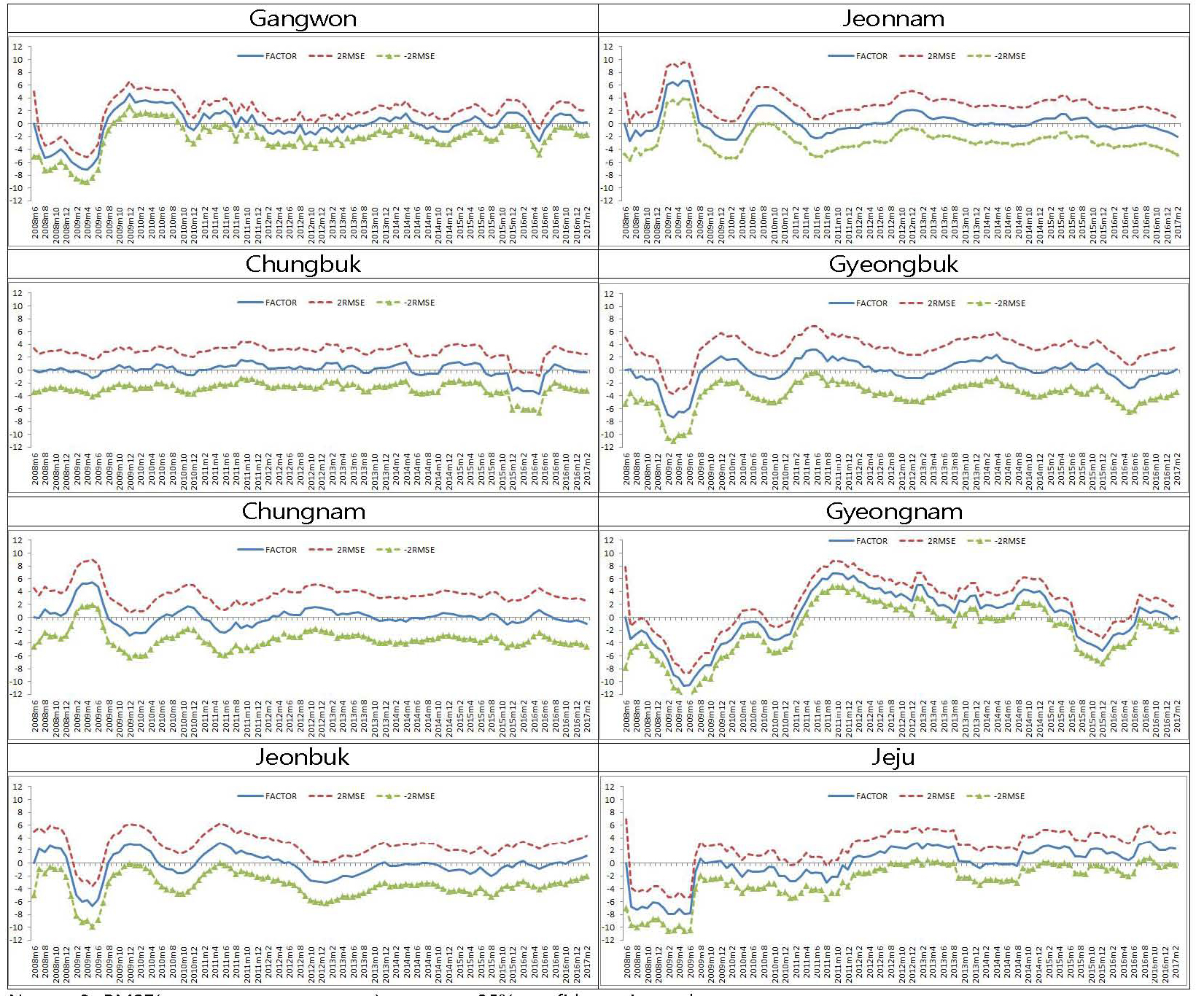

기타지방은 크게 3가지 유형으로 구분된다. 첫째 서울과 같이 글로벌 금융위기 이후 빠르게 주택경기지수가 빠르게 회복세를 보이는 지역인 충남, 전남, 둘째, 글로벌 금융위기의 영향으로 인한 수축국면에 있는 지역 강원, 경북, 경남, 제주 그리고 마지막으로 글로벌 금융위기와 아무런 상관성을 보이지 않는 지역인 충북으로 나누어진다.

주택경기의 변동성 즉, 경기침체와 활황의 정도를 나타내는 각 지역별 주택경기지수의 변동폭을 살펴보면(<표 8> 참조), 수도권은 주택경기의 변동폭(최대값+|최소값|)의 범위가 10내외를 보인 가운데 서울은 주택경기의 최대값은 크게 나타났으며, 최소값의 절대치는 최대값보다 작게 나타났다. 이는 주택경기 확장기에 큰 상승세를 보이는 반면, 침체기에는 소폭의 하락세를 보이는 것을 의미한다. 반면, 인천은 서울과 반대로 최소값의 절대치는 크게 나타났으며, 최대값은 작게 나타났다. 경기는 최소값의 절대치와 최대값이 유사하게 나타났다.

지방광역시는 대구, 대전, 울산은 유사한 수준의 변동폭을 보인 반면, 부산, 광주는 대구, 대전, 울산 보다 큰 폭의 변동폭을 보였다.

기타지방 도지역은 각기 다른 특징을 보였다. 변동폭은 경남에서 가장 컸으며, 충북은 가장 작게 나타났다. 전남·북은 다른 인접 도지역과 다르게 유사한 변동폭을 보였다. 강원, 충북, 전북, 경북, 경남, 제주는 최소값의 절대치가 최대값보다 더 크게 나타난 반면, 충남, 전남은 최대값이 더 크게 나타나 주택경기 침체기에는 소폭 하락하고, 주택경기 확장기에는 큰 상승폭을 보인다.

Arias et al.(2016)의 고점·저점 식별기준에 따른 지역별 주택경기의 고점과 저점을 살펴보면(<표 9>참조), 인천이 16개 시·도 중 가장 많은 수축국면을 보였으며, 반대로 경기, 광주, 경남, 제주는 가장 적은 수축국면을 보였다. 그리고 현재 서울, 경기, 강원, 충북, 경남이 주택경기가 수축국면에 있는 것으로 분석되었으며, 그 외의 지역은 확장국면에 있는 것으로 나타났다. 부산, 대구, 대전, 울산, 강원, 전남, 경북, 경남의 제1수축국면의 고점은 자료의 한계로 고점의 해석이 불가능하였다.

주택경기지수에 대한 가중치를 의미하는 λi는 (식3-1) Δyi,t = λiΔft+εi,t의 추정값으로 실질적으로 각 지표들의 주택경기에 미치는 영향을 확인하기 위해서는 1/λi로 변환해야 된다. 다음의 표 10은 λi를 1/λi로 변환 값으로 각 지표들의 각 지역 주택경기에 미치는 영향을 보여준다.

각 지역 주택경기에서 구성지표들은 지역에 따라서 2∼5개의 지표들이 통계적으로 유의미한 값을 보이는 것으로 나타났다. 특히, 주택가격, 주택담보대출금리, 경기동행지수는 대부분의 지역에서 통계적으로 유의미한 결과를 보여줬다.

주택가격은 부산, 충북, 제주를 제외한 지역에서 통계적으로 유의미하였으며, 지역에 따라 –10.2∼18.9의 값을 보였다. 대부분의 지역에서 주택가격이 주택경기에 양(+)의 효과를 가진 것에 반해, 서울, 울산, 충남, 전남에서는 주택가격이 주택경기에 음(-)의 영향을 미치는 것으로 나타났다. 대부분의 지역에서 주택가격이 주택경기에 미치는 영향이 가장 큰 것으로 분석되었다. 주택담보대출금리는 부산, 대전, 충북을 제외한 지역에서 통계적으로 유의미한 것으로 나타났으며, 지역에 따라 –12.8∼4.2를 보였다. 대부분의 지역에서 주택경기에 음(-)의 영향을 미치는 것으로 나타났다. 특히 제주는 주택담보대출금리에 주택경기가 가장 크게 영향을 받는 것으로 나타났다. 경기동행지수는 부산을 제외한 전 지역에서 통계적으로 유의미한 값을 보인 가운데 대부분이 양(+)의 값을 보였으며, -6.8∼11.6의 값을 보였다. 충북은 경기동행지수가 충북 주택경기에 가장 큰 영향을 미치는 것으로 나타났다.

한편, 16개 시·도 지역에 동일한 자료를 사용한 주택담보대출금리와 경기동행지수는 지역에 따라 다른 부호와 크기를 보였다. 이는 동일한 지표의 변화가 지역에 따라 다르게 나타남을 보여준다.

지역별로 살펴보면 수도권 중 서울은 주택가격과 경기동행지수가 주택경기에 음(-)의 효과를 가지는 것으로 나타나 주택가격과 경기동행지수가 상승할수록 주택경기는 위축되며, 주택담보대출금리는 하락할수록 주택경기가 활성화되는 것으로 나타났다. 반면, 인천, 경기는 서울과 반대로 주택가격과 경기동행지수의 상승이 주택경기 활성화에 기여하는 것으로 나타났으며, 주택담보대출금리의 하락은 주택경기를 위축시키는 것으로 나타났다.

지방광역시는 지역별로 통계적 유의미한 지표들의 수와 종류가 각기 다르게 나타났다. 부산은 주택준공실적과 주택담보대출액만이 유의미한 가운데 주택준공실적이 주택담보대출액보다 부산 주택경기에 더 크게 영향을 미치는 것으로 나타났다. 대구와 광주는 다른 지역과 다르게 주택매매거래량이 통계적으로 유의미하였다. 대전은 지방광역시 중 유일하게 미분양주택이 통계적으로 유의미하였으며, 통계적으로 유의미한 값을 가지는 지표가 전부 주택경기에 양(+)의 효과를 가졌다. 울산은 주택가격과 경기동행지수가 음(-)의 효과를 가졌다.

기타지방은 충북과 전북에서 미분양주택이 통계적으로 유의미하였으며, 제주는 주택준공실적이 기타지방에서 유일하게 통계적으로 유의미하였다. 기타지방 대부분이 주택가격이 주택경기에 가장 크게 영향을 미치는 것으로 나타났다. 충북은 일반경기가 주택경기에 미치는 영향이 가장 컸으며, 전남과 경북은 주택담보대출액이, 제주는 주택담보대출금리가 주택경기에 가장 영향이 큰 것으로 나타났다.

Ⅴ. 결론

본 연구는 주택시장 전반을 포괄하면서 주택경기지수의 작성을 통해 우리나라 주택경기의 상태를 진단하고자 하였다.

이를 위해 본 연구에서는 동태적 요인 모형을 통해 전국 및 16개 시도지역의 주택경기지수를 작성하고 주택경기지수의 적절성에 대해 검증하였다.

주택매매거래량, 미분양주택수, 주택준공실적, 주택가격지수, 주택담보대출금리, 주택담보대출액, 경기동행지수 7개의 지표를 사용하여 각 지표들의 공통적인 특성을 추출하는 동태적 요인 모형으로 우리나라의 주택경기지수 및 16개 시도별 주택경기지수를 작성하였다. 그 결과 모든 주택경기지수의 값들이 95% 신뢰구간(±2×RMSE)에 있는 것으로 나타났다.

그리고 작성된 각 지역별 주택경기지수의 분석결과, 각 지역마다 주택경기의 변동폭, 고점 및 저점에 있어 서로 다른 특징을 보였다. 경남은 변동폭이 17.4로 가장 크게 나타났으며, 대구는 8.1로 가장 작게 나타났다. 또한 수도권과 지방광역시는 비교적 최대값과 |최소값|이 유사하게 나타나 주택경기의 수축과 확장이 유사하게 나타난 반면, 기타지방은 최대값에 비해 |최소값|이 매우 큰 특징을 보였다. 이는 기타지방은 주택경기가 확장할 경우는 수도권 및 지방광역시에 비해 급격한 주택경기의 확장을 보이지 않으며, 수축기에는 수도권 및 지방광역시보다 더 깊은 침체를 보이는 것을 의미한다. 본 연구의 분석기간인 2008년 7월부터 2017년 2월 사이의 지역별 주택경기의 수축국면은 지역에 따라 2∼4회를 겪은 것으로 나타났다. 이는 지역에 따라 국면의 지속기간이 다르다는 것을 의미한다. 서울, 인천, 울산, 충남 등은 경기, 부산, 경남 등에 비해 수축국면과 확장국면이 짧아 경기, 부산, 경남 등에 비해 국면 지속에 대한 피로도가 작다.

지역별 주택경기에 대한 각 지표들의 영향력은 지역에 따라 다른 결과를 보였다. 주택가격, 주택담보대출금리, 경기동행지수는 대부분의 지역에서 통계적으로 유의미한 결과를 보여줬다. 그러나 이들의 각 지역 주택경기에 대한 영향력은 지역에 따라서 영향의 정도와 방향이 동일한 지표임에도 불구하고 다르게 나타났다. 특히, 지역별로 동일하게 적용된 주택담보대출금리와 경기동행지수는 지역에 따라 주택경기에 미치는 영향이 다르게 나타났다.

이상의 본 연구의 결과는 정책적으로 다음과 같은 시사점을 가진다. 우리나라 주택시장의 상황에 대한 진단 및 평가와 더불어 16개 시도별 주택경기 과열 및 수축 지역의 확인에 도움이 될 것으로 기대된다. 이와 더불어 정책당국의 선제적인 주택시장의 안정화 및 활성화 정책을 시행하는데 있어 도움이 될 것으로 기대된다. 또한 지역별로 금리, 주택가격 등에 대한 영향이 다르게 나타남에 따라 지역에 맞는 금융 및 조세정책 등의 지역별 차별화된 정책이 필요함을 시사하고 있다.

본 연구는 자료적 한계로 2008년 6월부터 사용되어져 주택경기의 변환점을 나타내는 고점과 저점이 2∼4회만이 나타나 일반화가 어려운 문제를 가지고 있다. 보다 정밀한 분석을 위해서는 더 많은 자료가 필요하다. 다만 이러한 문제는 추후 자료들이 축적이 되면 개선이 될 것으로 판단된다.

Acknowledgments

이 논문은 엄근용의 한양대학교 박사학위 논문 중 일부를 수정·보완하였음.

References

-

강기춘, 이경주, (2011), “제주지역경기종합지수 개발에 관한 연구”, 「한일경상논집」, 50, p129-152.

Kang, g., and Lee, K., A Study on Developing Jeju Regional Coincident Economic Indicator, The Journal of Korean-Japanese Economics & Management, 50, p129-152. -

강민서, (2016), “칼만필터를 이용한 제주지역 경기변동의 특성 연구”, 제주대학교 석사학위논문.

Kang, M., (2016), “Kalman Filter Approach to Business Cycle Characteristics of Jeju”, MA Dissertation, Jeju National University. -

강창구, (2010), “상태공간모형을 이용한 월별 GDP 추정”, 「국민계정」, 2010(3), p49-79.

Kang, C., (2010), “Estimation of monthly GDP using a state space model”, A National Account, 2010(3), p49-79. -

김명직, (1997), “지역경기변동”, 「한국경제의 분석」, 3(2), p79-143.

Kim, M., (1997), “Regional Business Fluctuations”, The Analysis of the Korean Economy, 3(2), p79-143. -

김민철, (2012), “건설경기 종합지수의 개발 및 건설경기 진단”, 「건설경제산업연구」, 3(1), p3-16.

Kim, M., (2012), “Construction Composite Index and Construction Business Cycle”, The journal of construction economy and industry, 3(1), p3-16. -

김봉한, 김홍기, 오근엽, (2006), “지역별 경기선행지수의 개발에 관한 연구”, 「경제발전연구」, 12(2), p169-194.

Kim, B., Kim, H., and Oh, K., (2006), “A Research on Development of Economic Leading Indicators by Region”, Journal of Korean Economic Development, 12(2), p169-194. -

김영순, 이기영, 길수민, 이춘근, 최덕재, 이은진, (2010), 「경남지역 경기동행 종합지수 개발」, 경남, 경남발전연구원.

Kim, Y., Lee, K., Kil, S., Lee, C., Choi, D., and Lee, E., (2010), Development of Comprehensive Index for Kyongnam Region, Gyeongnam, Gyeongnam Development Institute. -

문혁, (2007), “건설산업 활동특성을 반영한 경기종합지수 작성에 관한 연구”, 한양대학교 박사학위논문.

Moon, H., (2007), “A Study on Preparation of Composite Business Index for Reflecting Productive Characteristics of Construction Industry”, Ph. D. Dissertation, Hanyang University. -

박천규, (2009), “주택시장 스트레스지수 개발에 관한 연구”, 「주택연구」, 17(2), p57-74.

Park, C., (2009), “A Study on the Development of the Housing Market Stress Index”, Housing Studies Review, 17(2), p57-74. -

박천규, 황관석, (2014), “주택시장위기지수 개발 연구 -기존 사례고찰과 응용: 주택매매시장을 중심으로-”, 2014 한국재정학회 추계학술대회, 제천시, 청풍리조트.

Park, C, Hwang, K., (2014), “A Study on the Development of Housing Market Risk Index”, Paper presented at the Second annual meeting, Jecheon city, Cheong Pung Resort. -

박헌수, (2010), “마르코프 국면전환모형을 이용한 부동산 경기변동 분석”, 「감정평가학 논집」, 9(2), p73-82.

Park, H., (2010), “Analysis of Real Estate Business Cycles by Using Markov Switching Model”, Appraisal studies, 9(2), p73-82. -

박희석, (2006), 「서울시 경기종합지수 개발에 관한 연구」, 서울, 서울시정개발연구원.

Park, H., (2006), Developing a Business Composite Index in Seoul, Seoul, Seoul Development Institute. -

서승환, (2004), “주택시장의 조기경보체계에 관한 연구”, 「지역연구」, 20(3), p17-36.

Suh, S., (2004), “A Study on the Construction of Early Warning System of Korean Housing Market”, Journal of the KRSA, 20(3), p17-36. -

엄근용, (2011), 「주택경기의 순환 주기적 특징과 시사점」, 서울, 한국건설산업연구원.

Eom, K., (2011), A Study on the Periodic Characteristics and Implications of Housing Market, Seoul, Construction Economy Research Institute of Korea. -

이춘근, (2001), “대구지역 경기종합지수의 개발과 정책적 함의”, 「경제연구」, 10(1), p121-139.

Lee, C., (2001), “An Analysis of Composite Index of Business Indicators in Daegu Region”, Journal of Korean National Economy, 10(1), p121-139. -

임상수, (2008), “수도권 아파트 매매가격이 지방 아파트 매매가격에 미친 영향”, 「주택연구」, 16(3), p83-100.

Lim, S., (2008), “The Effect of the Apartment Prices in Capital Area on Those in Local Area”, Housing Studies Review, 16(3), p83-100. -

정운찬, 김영식, (1982), 「거시경제론」, 서울, 율곡출판사.

Chung, U., and Kim, Y., (1982), Macroeconomics, Seoul, Yulgokbook publishing Co. -

조미정, 김광석, 이명훈, (2013), “주택경기 순환모형에 관한 연구”, 「국토계획」, 48(6), p199-221.

Cho, M., Kim, K., and Lee, M., (2013), “A Study on the Housing Business Circulation Model”, Journal of Korea Planners Association, 48(6), p199-221. -

한용석, 이주형, (2009), “주택가격의 순환변동 분석에 관한 연구”, 「서울도시연구」, 10(4), p229-243.

Han, Y., and Lee, J., (2009), “A Study on the Housing Business Cycle”, Seoul City Research, 10(4), p229-243. -

황규선, 김영재, 서혜성, (2009), “마코프전환모형을 이용한 부산지역 경기 특성 분석 : 제조업과 서비스업을 중심으로”, 「경제연구」, 27(4), p177-203.

Hwang, K., Kim, Y., and Seo, H., (2009), “Analysis on the Properties of Business Cycle in Busan Region using the Markov Switching Model: Focusing on Manufacturing and Service Sectors”, Journal of Korean National Economy, 27(4), p177-203. - DiPasquale, Denise, and William, Wheaton C., (1996), Urban Economics and Real Estate Markets, New Jersey, Prentice Hall.

-

Hamilton, J, D., (1989), “A New Approach to the Economic Analysis of Nonstationary Time Series and the Business Cycle”, Econometrica, 57(2), p357-384.

[https://doi.org/10.2307/1912559]

- Maria A. Arias, Charles S. Gascon, David E. Rapach, (2016), "Metro business cycle", Journal of Urban Economics, 94(2016), p90-108.

-

Neftci, J., (1991), “A Time-Series Framework for the Study of Leading Indicators” in Leading Economic Indicators: A New Approaches and Forecasting Records, Lahiri, K. edited by, and Moore, G. H. Eds., Cambridge, Cambridge University Press.

[https://doi.org/10.1017/CBO9781139173735.004]

- Stock, J. H., and M. W. Watson, (1989), "New Indexes of Coincident and Leading Economic Indicators", NBER Macroeconomics Annual, v4, p351-409.

-

Stock, J. H., and Watson, M. W., (1991), “A Probability Model of the Coincident Economic Indicators” in Leading Economic Indicators: A New Approaches and Forecasting Records, Lahiri, K. edited by, and Moore, G. H. Eds., Cambridge, Cambridge University Press.

[https://doi.org/10.1017/CBO9781139173735.005]